-

La inflación y la subida de las tasas de interés frenan el sentimiento de los inversores

-

Las acciones con fundamentos sólidos, valoraciones razonables y altos dividendos probablemente se comporten mejor

-

Philip Morris, Dow y Chesapeake Energy deberían estar en su radar.

-

Ratio PE: 16.7

-

Rendimiento de los dividendos: 5.12%.

-

Capitalización de mercado: 150,900 millones de dólares

-

Rentabilidad en lo que va de año: +2.8%

-

Ratio PE: 5.9

-

Rendimiento de los dividendos: 5.37%.

-

Capitalización de mercado: 37,800 millones de dólares

-

Rendimiento en lo que va de año: -7%.

-

Ratio PE: 7.8

-

Rendimiento de los dividendos: 10%.

-

Capitalización de mercado: 11,400 millones de dólares

-

Rendimiento en el año hasta la fecha: +52.2%

La preocupación por la elevada inflación y los agresivos planes de la Reserva Federal de EE.UU. de subir las tasas de interés han sido el principal motor del sentimiento del mercado este año.

Por ello, todas las miradas estuvieron puestas en el informe de hoy sobre el índice de precios al consumo y en el simposio anual de la Reserva Federal en Jackson Hole el 25 de agosto, cuando se espera pistas sobre el próximo aumento de las tasas de interés.

El aumento de las tasas de interés tiende a perjudicar a los valores de alto crecimiento con un elevado ratio precio-beneficio (PE, por sus siglas en inglés), por lo que a continuación se presentan tres valores con un ratio PE relativamente baja que están preparados para obtener mejores resultados en los próximos meses.

Philip Morris International

Philip Morris (NYSE:PM) es la mayor tabacalera del mundo por sus ventas netas. Su producto más reconocido y vendido es la marca Marlboro.

Creemos que las acciones de la empresa con sede en Nueva York son una opción sólida, ya que los valores de dividendos de alta calidad con valoraciones relativamente bajas tienden a obtener mejores resultados en un entorno inflacionista.

La gran tabacalera, que cotiza a un ratio PE de 16.7 y tiene una rentabilidad del 5.12%, informó de unos beneficios e ingresos en el segundo trimestre que superaron con creces las expectativas, impulsados por la continua fortaleza de su dispositivo de tabaco caliente sin humo IQOS.

También ha elevado sus previsiones de beneficio para todo el año y ahora espera que aumente entre un 10% y un 12% interanual debido a los nuevos avances en la eficiencia de los costos operativos.

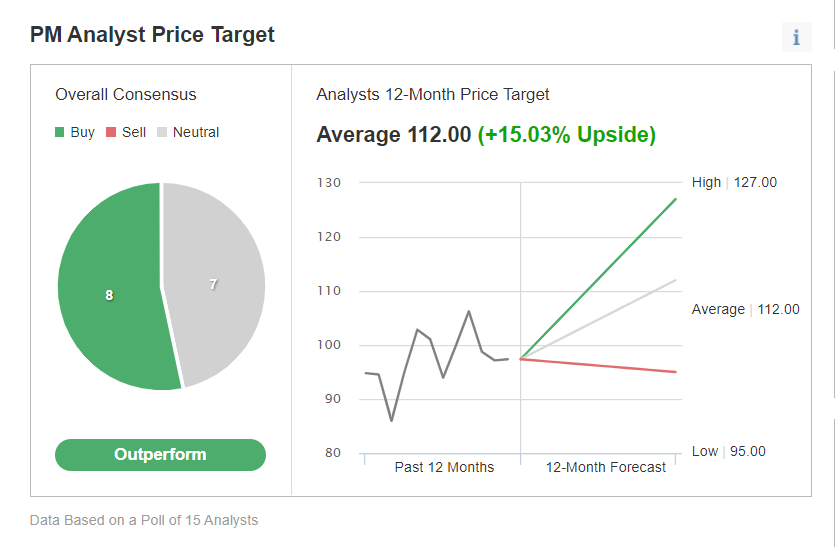

Según una encuesta de Investing.com, ocho analistas califican a PM de "comprar", siete la consideran "mantener" y el valor tiene un potencial de subida de aproximadamente el 15%.

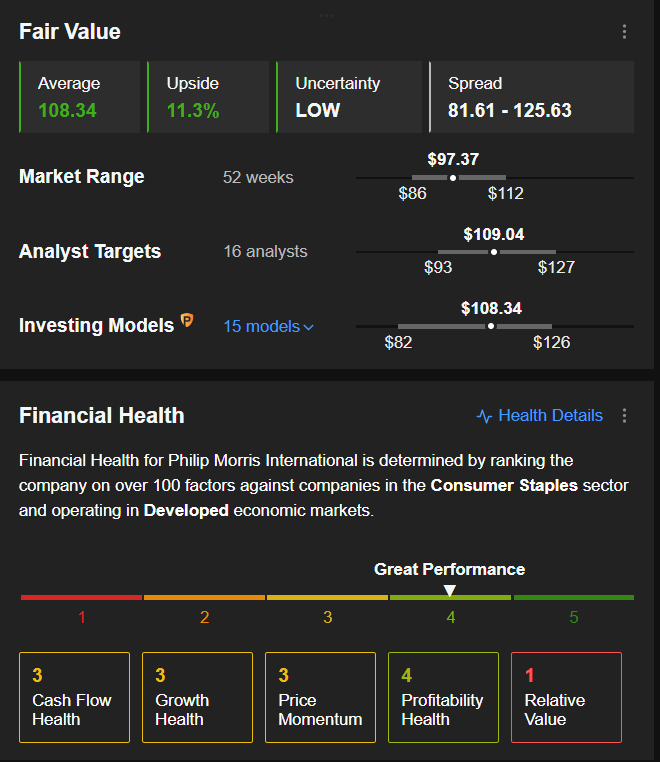

Los modelos cuantitativos de InvestingPro apuntan a una ganancia de alrededor del 11.3% desde los niveles actuales, lo que acercaría a PM a su valor razonable de 108.34 dólares.

Dow Inc

Dow Inc (NYSE:DOW), que se escindió de DowDuPont en 2019, es uno de los mayores productores de productos químicos básicos del mundo. Proporciona una amplia gama de productos, incluyendo plásticos, revestimientos y siliconas, a clientes en segmentos de mercado, como el embalaje, la infraestructura y las aplicaciones de consumo.

Tras alcanzar un máximo histórico de 71.86 dólares el 21 de abril, DOW cayó rápidamente hasta un mínimo de 48.27 dólares el 14 de julio en medio de la preocupación por la desaceleración de la economía mundial. Desde entonces, las acciones han protagonizado un modesto repunte, subiendo un 9% en las últimas cuatro semanas.

Con un ratio PE inferior a 6, DOW tiene un descuento considerable si se compara con otras empresas químicas notables, como Air Products and Chemicals (NYSE:APD), y DuPont (NYSE:DD), que cotizan a 26 veces y 25 veces los beneficios futuros, respectivamente.

El 21 de julio, Dow presentó unos resultados del segundo trimestre mejores de lo esperado mientras que el temor a que la demanda de sus productos se ralentizara se ha disipado.

Como parte de su constante esfuerzo por devolver capital a los inversionistas, en el segundo trimestre completó una recompra de acciones de 800 millones de dólares y pagó 505 millones de dólares en dividendos. Las acciones tienen una rentabilidad del 5.37%, una de las más altas del sector.

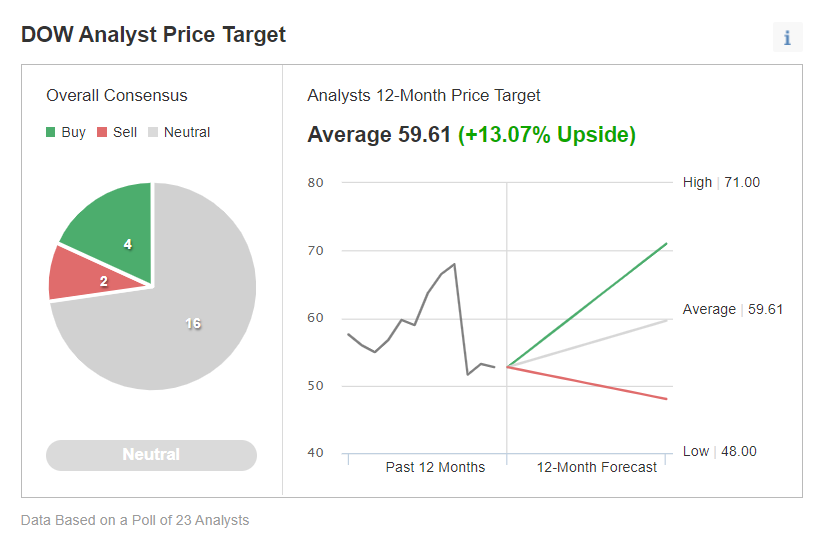

Según una encuesta de Investing.com, 20 de 23 analistas califican la acción de "outperform" o "mantener", con un precio medio objetivo de unos 60 dólares.

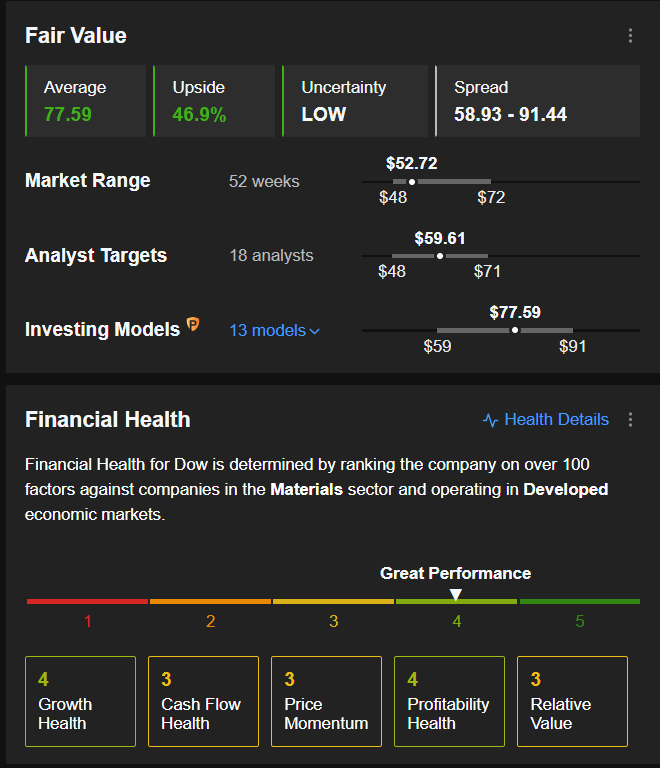

El valor razonable medio en InvestingPro es de 77.59 dólares, lo que supone un 47% de subida.

Chesapeake Energy

Chesapeake Energy (NASDAQ:CHK), que salió de la bancarrota en febrero de 2021, ha sido una de las empresas más destacadas del pujante sector energético este año, cosechando los beneficios del aumento de los precios del gas natural.

Las acciones de la empresa de fracking con sede en Oklahoma City, Oklahoma, se han disparado aproximadamente un 52% en 2022, superando con creces al Promedio Industrial Dow Jones y al S&P 500.

El máximo histórico de las acciones de CHK es de 105 dólares, alcanzado el 31 de mayo de este año, pero a pesar de un fuerte rendimiento en lo que va de año, sigue valiendo la pena poseerlas debido a sus continuos esfuerzos por devolver el exceso de efectivo a los accionistas.

La compañía energética, que ha registrado un crecimiento interanual de tres dígitos en los beneficios e ingresos del segundo trimestre, ha aumentado su dividendo anual en un 10%, gracias a su creciente flujo de caja libre y a la rápida mejora de su balance. Ahora ofrece una altísima rentabilidad del 10%. La empresa también ha duplicado recientemente su programa de recompra de acciones hasta los 2,000 millones de dólares.

Chesapeake tiene un PE comparativamente bajo de 7.8, en comparación con otros nombres destacados del espacio del petróleo y el gas, como EOG Resources (NYSE:EOG), Pioneer (TYO:6773) Natural Resources (NYSE:PXD) y Continental Resources (NYSE:CLR).

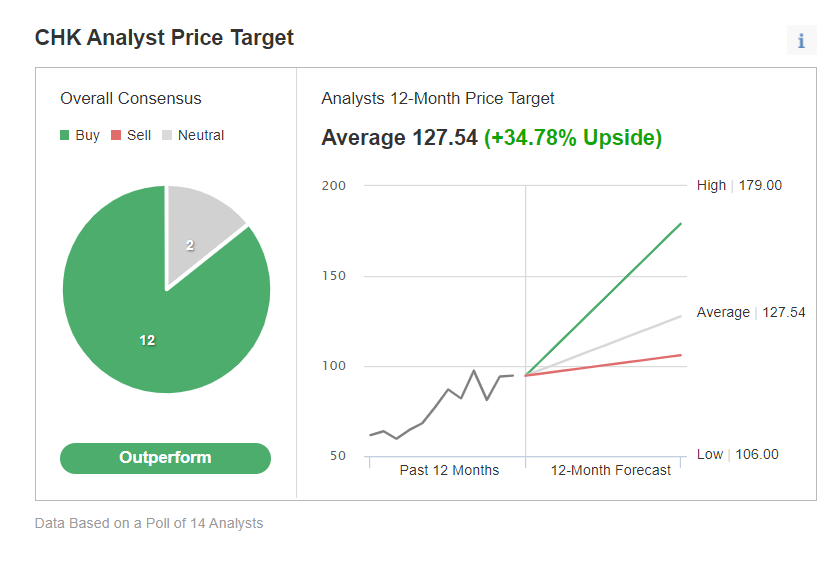

Estimaciones de consenso de CHKLa mayoría de los analistas siguen siendo generalmente alcistas, según una encuesta de Investing.com, que reveló que 12 de 14 la califican como "compra" con un objetivo de precio medio de 127.54 dólares.

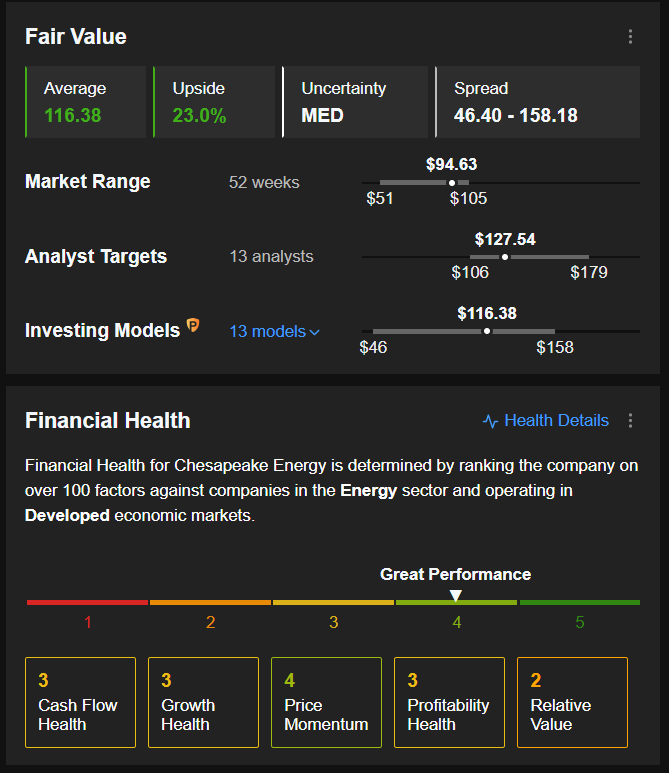

Según el modelo de Investing Pro tiene un valor razonable de 116.38 dólares.

Descargo de responsabilidad: En el momento de escribir este artículo, Jesse tenía una posición en acciones de CHK. Los puntos de vista expuestos en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.