-

Las acciones de las aerolíneas han cedido la mayor parte de sus ganancias tras la pandemia

-

Una combinación tóxica de tasas de interés más altas y una inflación creciente está obstaculizando al sector fuertemente endeudado

-

Sin embargo, Delta Airlines ofrece valor debido a su menor carga de deuda y su mayor cuota de mercado en los viajes de negocios

Se suponía que iba a ser el verano de la recuperación del sector aéreo mundial. Después de dos años de caída inducida por la pandemia, la demanda de viajes de ocio por fin repuntó hasta los niveles anteriores a la pandemia, incluso cuando la inflación obligaba a pagar mucho más por el billete de avión que en 2019.

Por desgracia, la realidad resultó ser muy diferente. El ETF U.S. Global Jets (NYSE:JETS) está cotizando actualmente sólo un 25% por encima de su fondo COVID en marzo de 2020 -y eso es cuando la mayor parte de la industria estaba completamente cerrada por las restricciones sanitarias. En comparación, el más amplio S&P 500 subió un 48% en el mismo periodo de tiempo, a pesar del mercado bajista de este año.

Entonces, ¿qué fue lo que falló para una de las apuestas más populares de la reapertura?

Bueno, muchas cosas. Pero, en primer lugar, la combinación macroeconómica tóxica de las altas tasas de interés y la creciente inflación.

Las aerolíneas están muy endeudadas, y a medida que aumentan las tasas de interés y el costo de los préstamos, y con la inflación mermando la renta disponible de los consumidores, los inversionistas no ven una propuesta atractiva de riesgo-recompensa en este negocio.

Las aerolíneas también se enfrentan a una grave escasez de mano de obra, a obstáculos operativos en aeropuertos muy concurridos, a elevados costos energéticos y a riesgos regulatorios. Y las cosas podrían empeorar aún más, ya que el presidente Joe Biden planea nuevas leyes para obligar a las aerolíneas a ser más transparentes en cuanto a los cargos.

Los viajes de negocios, que suponen el mayor margen para las aerolíneas, también han seguido retrasándose. Y aunque la demanda de viajes internacionales se está recuperando, podría volver a ralentizarse si los precios no bajan y una recesión golpea la economía mundial, impidiendo que la gente gaste en viajes de ocio.

Sin embargo, se espera que la fuerte temporada de verano se refleje en los beneficios de las aerolíneas para el tercer trimestre. Los analistas esperan que las compañías informen de unos 54,000 millones de dólares en ventas en el tercer trimestre, por encima de los 49,000 millones registrados en el periodo comparable de 2019. Aun así, se estima que el beneficio del grupo será de unos 2,700 millones de dólares, frente a los 4,600 millones del tercer trimestre de 2019, lo que refleja la erosión de los márgenes en medio de las presiones de costos.

Un panorama sombrío

Las estimaciones de beneficios de 2022 de los analistas para el grupo pintan un panorama aún más sombrío. Según los datos recopilados por Bloomberg Intelligence, las expectativas medias de beneficios para las aerolíneas estadounidenses han bajado cerca de un 85% desde principios de año, y han bajado más de un 35% para 2023.

Estas sombrías previsiones de beneficios sugieren que la inversión en acciones de aerolíneas debería ser una apuesta a largo plazo con la creencia de que, en algún momento, los viajes de larga distancia -el segmento más rentable para las aerolíneas- se recuperarán y las presiones de los costo s disminuirán.

Pero esa combinación es difícil de conseguir en el actual escenario macroeconómico. Incluso si los precios del combustible -un factor importante para la rentabilidad de las aerolíneas- siguen bajando, el riesgo de recesión persistirá.

Delta, la excepción

Sin embargo, hay excepciones. Delta Air Lines (NYSE:DAL) es mi opción favorita para aquellos inversionistas contrarios que deseen apostar por el sector.

Con una caída del 31% en el último año, la compañía aérea con sede en Atlanta está bien posicionada para beneficiarse de la lenta recuperación de los viajes a nivel mundial. Aproximadamente la mitad de las ventas de DAL son corporativas, y el 50% de esa exposición corresponde a viajes de pequeñas y medianas empresas.

Aunque la recuperación total del gasto mundial en viajes de negocios al nivel anterior a la pandemia se ha retrasado, la Asociación Mundial de Viajes de Negocios prevé que 2026 sea el año en que ese segmento alcance su nivel anterior a la pandemia.

Fuente: Asociación Mundial de Viajes de Negocios

Se espera que los viajes de negocios globales sumen 933,000 millones de dólares este año, el 65% de 2019. Según el grupo, debería crecer a 1.16 billones de dólares en 2023, expandirse a casi 1.4 billones en 2025 y alcanzar 1.47 billones en 2026.

Gracias a su importante exposición a la demanda de viajes corporativos, Delta es también una aerolínea mejor gestionada que la mayoría de sus homólogas.

En una nota de esta semana, Raymond Jones dijo que favorece a Delta en comparación con sus competidores debido a la carga de la deuda relativamente menor de la aerolínea, la falta de una cartera de pedidos de aeronaves de gran tamaño, la historia de despliegue de capital de equilibrio, y las ventajas estructurales.

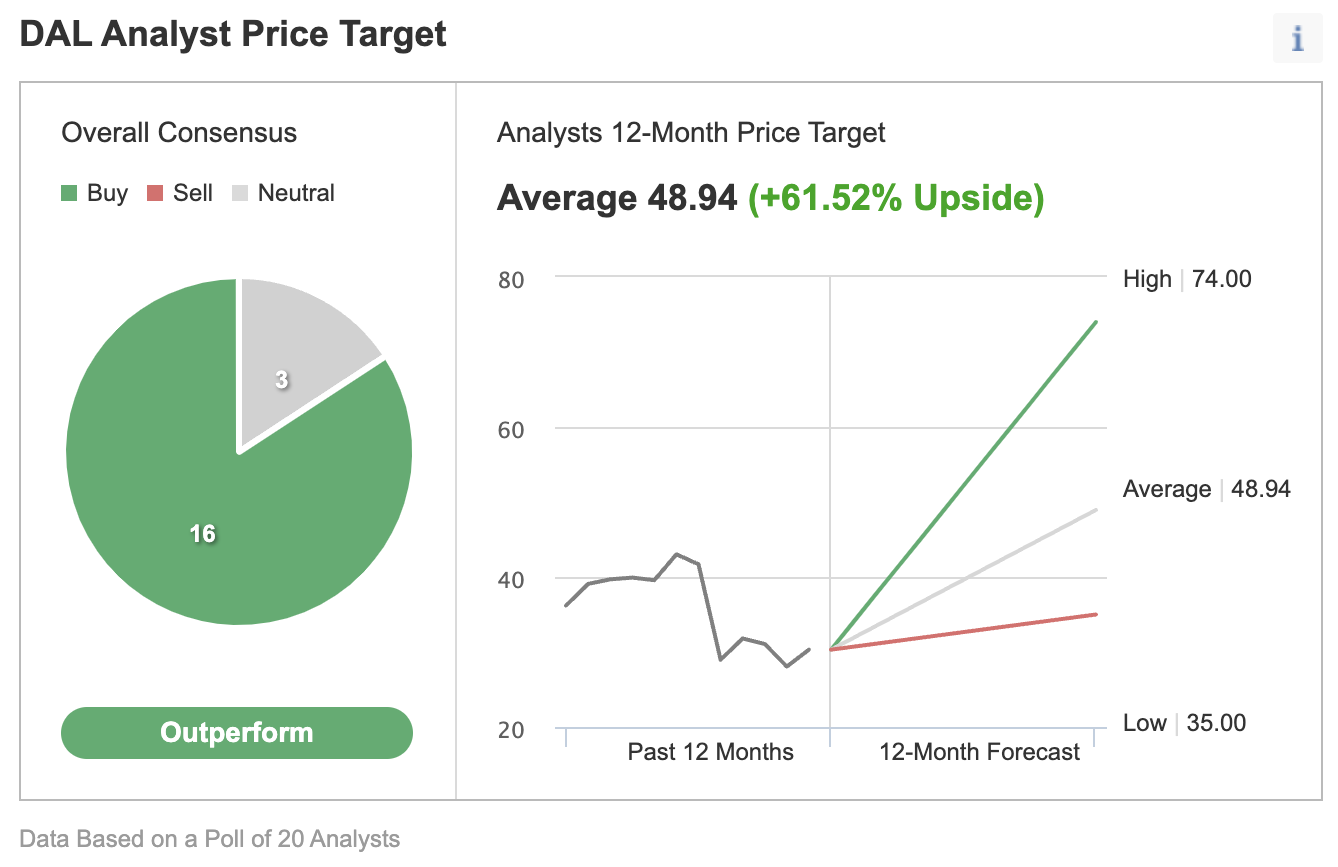

La firma de corretaje tiene un objetivo de precio de 52 dólares para las acciones de Delta, lo que implica un potencial alcista del 73% desde el precio actual, muy en línea con las estimaciones de consenso de Investing.com.

Fuente: Investing.com

Conclusión

La mayoría de las acciones de las aerolíneas han vuelto a sus niveles de 2020, perjudicadas por la inflación y el creciente riesgo de recesión. Si estos vientos en contra no disminuyen, las acciones de las aerolíneas no serán un buen caso de inversión. Para los inversionistas contrarios, que quieran aprovechar esta debilidad, Delta es una buena apuesta de recuperación, dada la exposición de la compañía a los lucrativos viajes de negocios y su mejor balance.

Divulgación: El autor no posee acciones de Delta. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.