- Los meses de junio en un año preelectoral, como es el caso actual, acumulan una subida media del +1,5%.

- Las 10 principales empresas que forman parte del S&P 500 acumulan ya un peso del 29%.

- La brecha entre el Nasdaq y el Dow Jones es la novena mayor en toda la historia.

- Veremos cómo sacar provecho de la tendencia alcista de Nvidia (NASDAQ:NVDA) y Meta (NASDAQ:META).

-

El auge de la inteligencia artificial.

-

La posibilidad de que la Reserva Federal haya tocado techo y no siga subiendo los tipos de interés, o que esté, en todo caso, muy cerca (y es que las subidas de tipos al sector que más perjudica es al tecnológico).

-

Los resultados favorables que presentaron del primer trimestre del año.

-

ProShares Ultra Semiconductors (NYSE:USD): +122% (comisión 0,95%, exposición 25%).

-

VanEck Semiconductor (NASDAQ:SMH): +42% (comisión 0,35%, exposición 17%).

-

AXS Esoterica NextG Economy (NYSE:WUGI): +40,5% (comisión 0,75%, exposición 17%).

-

Simplify Volt RoboCar Disruption and Tech (NYSE:VCAR): +40% (comisión 0,95%, exposición 13%).

Así van las principales Bolsas de Estados Unidos y Europa en lo que llevamos de 2023:

- Nasdaq +26,51%

- Nikkei japonés +20,81%

- Dax alemán +15,28%

- FTSE MIB italiano +14,18%

- Euro Stoxx 50 +13,97%

- Ibex 35 +13,22%

- Cac francés +12,31%

- S&P 500 +11,53%

- FTSE 100 británico +2,095

- Dow Jones +1,86%

- CSI chino -0,25%

Sentimiento de los inversores (AAII)

* El sentimiento alcista, es decir, las expectativas de que los precios de las acciones suban en los próximos seis meses, aumentó 1,7 puntos porcentuales hasta el 29,1%. No obstante, el sentimiento alcista se mantiene por debajo de su media histórica del 37,5%.

* El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caigan en los próximos seis meses, disminuyó 2,9 puntos porcentuales hasta el 36,8%. El sentimiento bajista sigue por encima de su media histórica del 31%.

La fortaleza de junio en un año preelectoral

El S&P 500 subió un +0,25% en el mes de mayo, y de esta manera, en los últimos 11 meses de mayo ha subido en 10 de ellos, aunque bien es cierto que los dos últimos no han sido para celebrarlos por todo lo alto, ya que en mayo de 2022 subió solo un +0,01% y este mayo un +0,25%.

Uno de los sectores estrella fue el tecnológico con un alza del +9% y auspiciado por el rally de Nvidia. Le siguen los sectores de comunicación y consumo. En cambio el resto de sectores cerraron en rojo.

Y entramos en el mes de junio. Desde el punto de vista histórico, en los últimos 72 años tiene una subida media del +0,03%, siendo el 4º peor mes del año en lo referente a rentabilidad, al igual que en los últimos 10 años. Si vemos los 20 últimos ejercicios fue el 3º peor mes, superando únicamente a enero y septiembre.

Al menos está el consuelo de que los meses de junio en un año preelectoral, como es el caso actual, acumulan una subida media del +1,5% (solo cuatro meses le superan).

Brecha histórica entre el Nasdaq y el Dow Jones

El S&P 100 marcó la pasada semana un nuevo máximo de 52 semanas, mientras que el Russell 2.000 sigue a un 12% de su máximo de 52 semanas.

El Nasdaq sigue batiendo al Dow Jones este año y por bastante. Es más, solo en el mes de mayo la diferencia es abultada con el Nasdaq subiendo un +5,8% y el Dow Jones cayendo un -3,5%. Esto supone un diferencial de 9,29 puntos porcentuales e implica asistir a la 9º mayor brecha entre estos dos índices en toda la historia.

En el siguiente gráfico podemos ver la comparativa entre ambos índices.

Hay que recordar que en las otras 8 ocasiones se produjeron en un plazo temporal de 35 meses (desde diciembre de 1998 hasta octubre de 2001).

Mientras, decir que los tres sectores con peores resultados en el 2022 (comunicaciones, consumo y tecnología) son los tres con mejores resultados hasta ahora en 2023, mientras que el sector líder de 2022 (energía) ha bajado un -9%.

Preocupa la concentración de valores

Las 10 principales empresas que forman parte del S&P 500 acumulan ya un peso del 29%. Un porcentaje de este calibre es muy elevado, de hecho hay que remontarse a la década de los años setenta para asistir a algo similar.

Es más, juntando Apple (NASDAQ:AAPL) y Microsoft (NASDAQ:MSFT) presentan un peso del 13,6%, algo no visto desde que los años 30.

El caso es que un buen porcentaje de la subida que lleva en el año el S&P 500 se debe a las compañías tecnológicas, ya que si cogemos el top ten de las empresas con mayor peso en el índice, el 70% son tecnológicas, un sector que está fuerte fundamentalmente por dos razones:

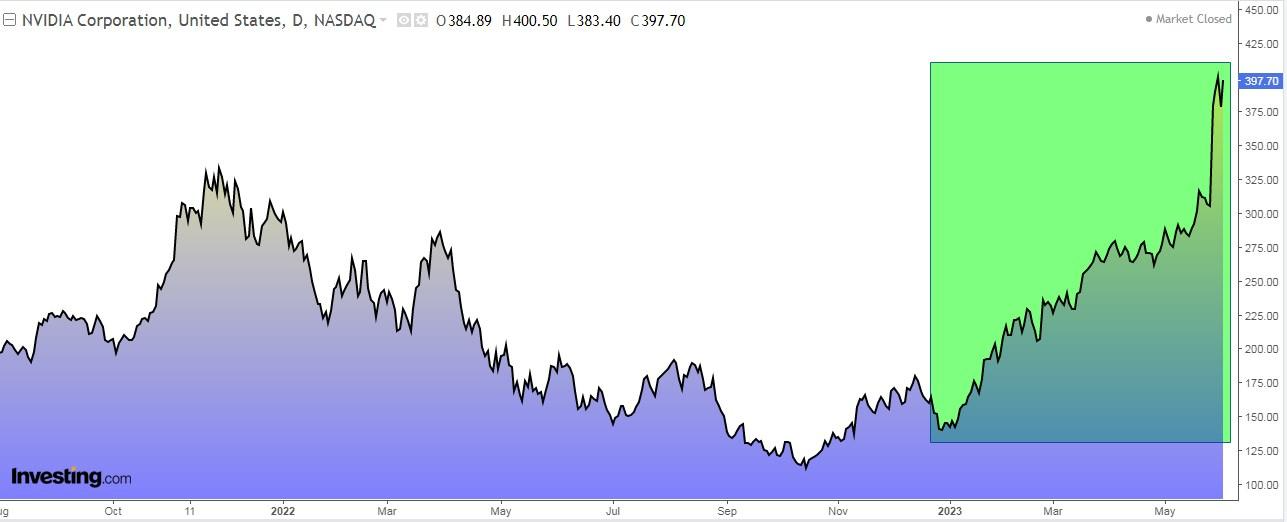

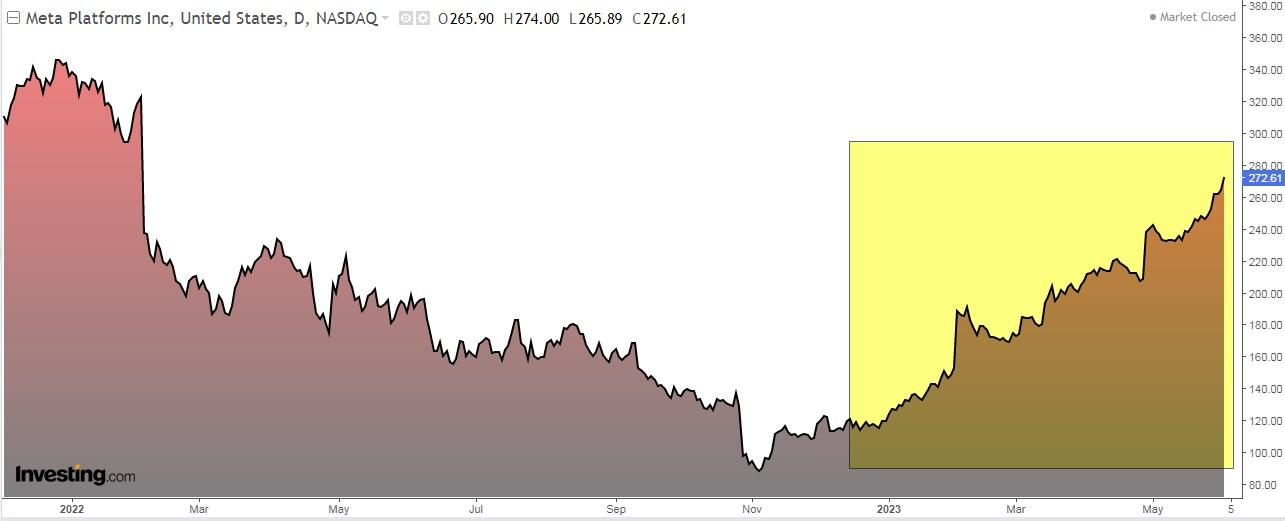

A destacar dos acciones fundamentalmente. Por un lado Nvidia que acumula en el 2023 una revalorización del +159%. Por otro lado, Meta que sube un +120,5% (venía de dejarse el año pasado un -64%).

En el otro lado de la balanza, podemos ver que dentro de las compañías con un mayor peso en el S&P 500 y que están en rojo este año son ExxonMobil (NYSE:XOM) que se deja un -2,6% y UnitedHealth (NYSE:UNH) con una caída del -4%.

Cómo beneficiarse de la subida de Nvidia

La inteligencia artificial está siendo uno de los catalizadores que están impulsando las acciones de Nvidia, ya que la compañía diseña chips y software que impulsan la inteligencia artificial.

Además, las previsiones de crecimiento de la empresa son elevadas, el mercado estima que ganará 7,76 dólares por acción en el ejercicio y esto supondría superar en un +132% el pasado ejercicio.

Aquellos inversores que quieren tener exposición a Nvidia tienen dos formas de hacerlo:

1º Comprando acciones de la empresa.

2º Mediante ETFs. Existe una amplia gama de estos vehículos de inversión con una buena exposición a la compañía. Te dejo 4 ejemplos con su comisión y su rentabilidad en lo que va de 2023:

Cómo beneficiarse del auge de Meta y el metaverso

Hablar de Meta es hablar del sector metaverso, de ahí que se cambiase el nombre de Facebook (NASDAQ:META) a Meta.

Hay 3 ETFs interesantes al respecto:

- Roundhill Ball Metaverse (NYSE:METV): se creó en el verano de 2021. Sigue al índice Ball Metaverse Index. Está formado por 40 compañías y permite al inversor beneficiarse de las compañías del sector. El 80% de sus participaciones tienen su sede en Estados Unidos y el 20% en Asia.

- Franklin Metaverse: sigue al índice Solactive Global Metaverse Innovation Net Return, formado por compañías con elevada exposición al metaverso y a la tecnología. Comenzó a cotizar en las Bolsas alemana, italiana y de Londres. Tiene unos gastos muy reducidos, solo el 0,3%, la mitad de lo general en este sector.

- Fidelity Metaverse UCITS ETF Accumulating USD Shares: sigue a compañías que desarrollan, fabrican, distribuyen y venden productos o servicios relacionados con el metaverso. Tiene una comisión aceptable del 0,5%.