- Presenta los resultados del 2T de 2022 el jueves, 28 de abril, tras el cierre del mercado

- Expectativa de ingresos: 94.150 millones de dólares

- Expectativa de BPA: 1,43 dólares

Las acciones del emblemático fabricante de iPhone Apple (NASDAQ:AAPL) han demostrado ser mucho más resistentes que las de otros gigantes tecnológicos ante la actual agitación del mercado. La empresa con sede en Cupertino, California, ha seguido mejorando las ventas de sus smartphones, ordenadores y tablets, así como de sus dispositivos portátiles, a lo largo del trimestre, a pesar de los problemas de la cadena de suministro a escala mundial, beneficiándose de una avalancha de nuevos productos, como el iPhone 13, el Watch Series 7 y los ordenadores Mac actualizados.

Como resultado, la empresa es actualmente el nombre de megacapitalización de mejor rendimiento en lo que va de año de entre las del grupo conocido como FAANG. Las acciones cerraron el martes en 156,80 dólares.

Sin embargo, los resultados trimestrales de Apple que se publican mañana tras el cierre del mercado prometen poner a prueba esa condición de refugio. Existen numerosos riesgos de cara a este informe: el resurgimiento del COVID-19 y las medidas de confinamiento relacionadas con el virus en China, donde reside el mayor proveedor de piezas de la empresa, junto con la vertiginosa subida de los costes de envío y la escasez de mano de obra, que siguen poniendo a prueba la cadena de suministro a escala mundial.

En marzo, Mark Liu, presidente de Taiwan Semiconductor Manufacturing, señalaba que los confinamientos de China perjudicaban la demanda de ordenadores, televisores y smartphones. El proveedor de Apple, Foxconn (TW:2354), interrumpió la actividad en sus instalaciones de Shenzhen durante unos días en marzo debido al confinamiento impuesto por el Gobierno en el centro tecnológico.

Los analistas de Wall Street esperan ahora que la mayor empresa del mundo por capitalización de mercado registre un aumento de las ventas superior al 5% en comparación con el mismo periodo del año pasado, que ascendió a un total de 94.150 millones de dólares. También prevén que los beneficios de Apple podrían descender ligeramente hasta los 1,43 dólares por acción con respecto a los resultados del trimestre anterior, impulsados por la pandemia.

En una nota a los clientes, JPMorgan (NYSE:JPM) dijo que las ventas del emblemático iPhone de la compañía reflejadas en el informe de resultados de esta semana podrían decepcionar a los inversores. Según la nota:

"Mientras que nuestra revisión anterior estaba impulsada por un modesto recorte de los ingresos del iPhone y de los servicios, ésta última se debe completamente a los datos preliminares de los smartphones para el 1T de 2022, por debajo de las expectativas según las estimaciones de los analistas del sector, y parcialmente compensados por unos datos de ordenadores mejores de lo previsto para el mismo periodo".

Ciclo de supercrecimiento

Hay que tener en cuenta que los obstáculos citados anteriormente son de carácter coyuntural. No deberían ocultar el hecho de que Apple ha entrado en otro ciclo de supercrecimiento, impulsado por sus últimos modelos de iPhone y el aumento de la demanda de sus wearables y otros gadgets y servicios.

Además, la empresa ha presentado secuencialmente en sus resultados unos beneficios mejores de lo esperado.

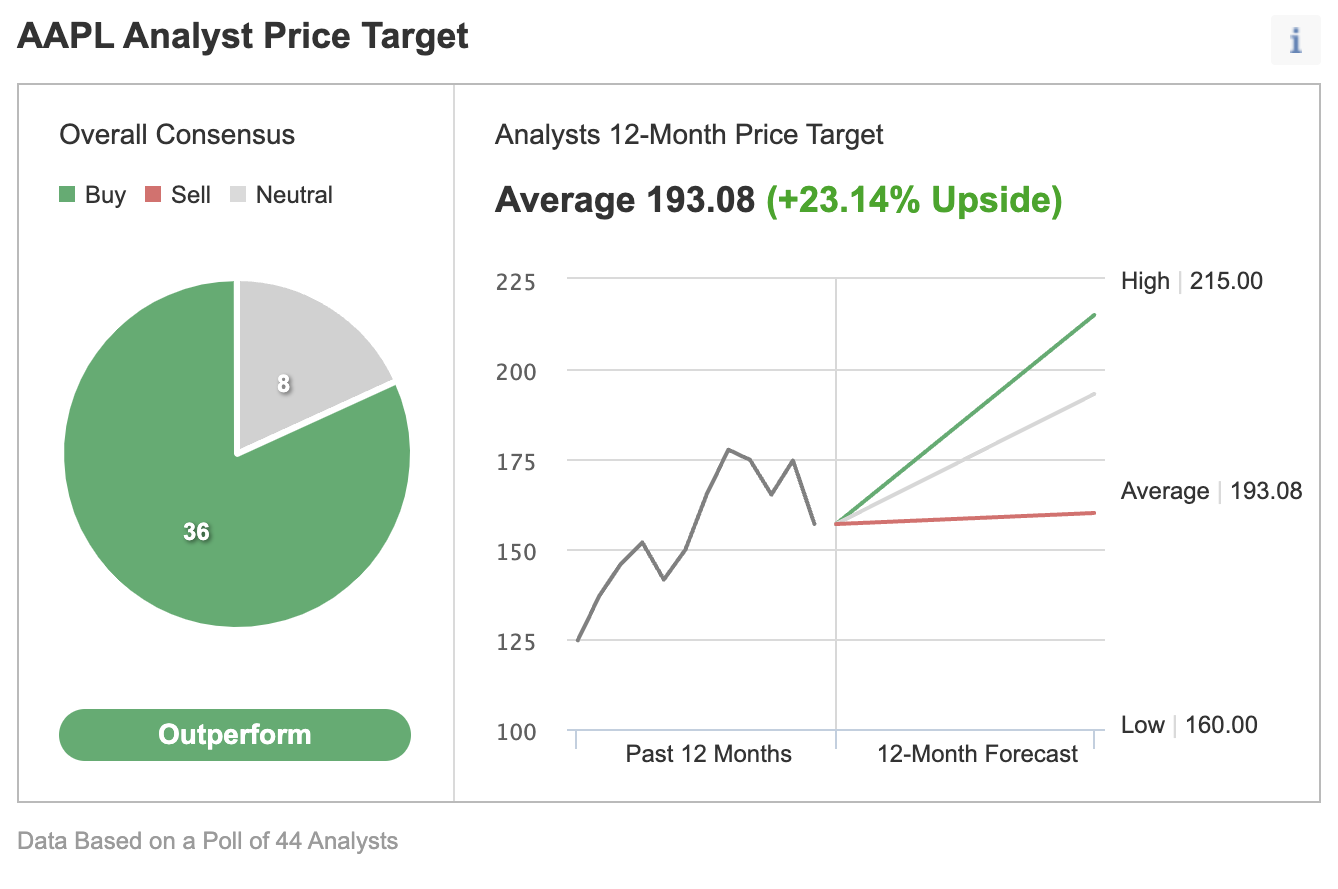

Quizá por eso la mayoría de los 44 analistas encuestados por Investing.com recomiendan comprar acciones de Apple.

Fuente: Investing.com

Su precio objetivo de consenso a 12 meses, de unos 193,08 dólares, implica un potencial alcista del 23,1%.

JPMorgan, que rebajó su objetivo de precio para Apple a 205 dólares por acción desde 210, sigue manteniendo su calificación de sobreponderación a pesar de algunos riesgos en cuanto a las previsiones. Para justificar su precio objetivo, el banco argumenta:

"Seguimos superando el consenso de previsión de ingresos y beneficios a largo plazo, liderados por nuestra continua expectativa de un crecimiento mejor de lo previsto en el ámbito de Productos y una trayectoria de márgenes y beneficios gracias al sólido crecimiento de los Servicios. Nuestra visión positiva a largo plazo sobre las acciones nos lleva a mantener nuestra calificación de sobreponderación".

Conclusión

Es posible que Apple decepcione a algunos accionistas al no informar de un trimestre muy brillante debido a que los problemas de la cadena de suministro y las medidas de confinamiento en China han frenado su crecimiento.

No obstante, creemos que cualquier debilitamiento posterior a los resultados es una oportunidad de compra para los inversores a largo plazo, dada la sólida demanda de los productos y servicios de Apple.