Esta semana, los datos de PPI, IPC y ventas minoristas serán fundamentales para la evolución de la bolsa, en un contexto marcado por un sólido informe de empleo de diciembre. La encuesta de hogares también mostró buenos resultados, con casi 478.000 personas encontrando empleo, mientras que el número de desempleados disminuyó en 235.000.

- ¿Cómo invertir con éxito en 2025? Averígüelo con InvestingPro: ¡Aproveche al máximo la OFERTA DE AÑO NUEVO! ¡Última oportunidad de conseguir InvestingPro con un 50% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

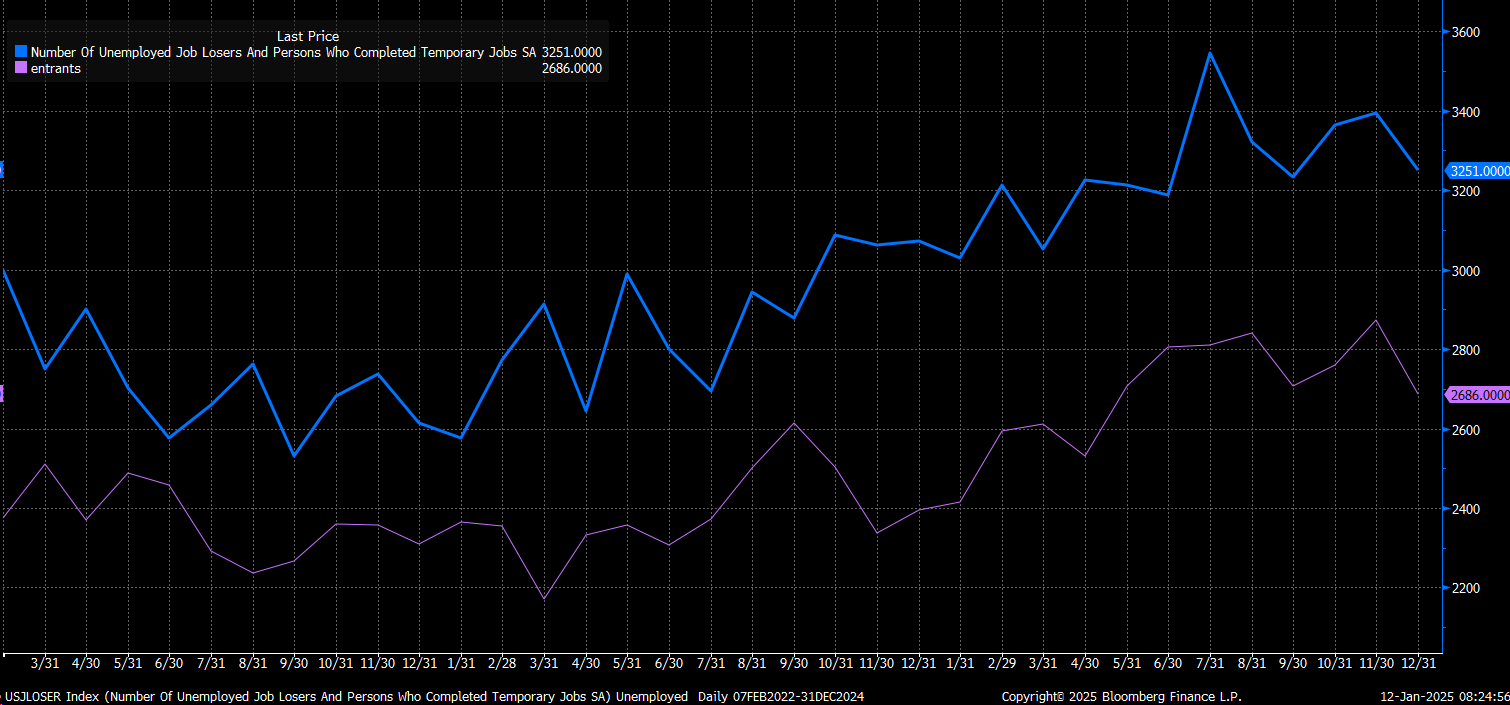

En noviembre había 7,1 millones de parados, frente a los 6,88 millones de diciembre. Un análisis más detallado revela que el número de personas que perdió su empleo pasó de 3,394 millones en noviembre a 3,251 millones en diciembre. Además, las nuevas incorporaciones a la población activa disminuyeron de 2,87 millones a 2,686 millones, lo que contribuyó a la caída de la tasa de desempleo.

El informe también incluyó ajustes significativos, como la revisión de la tasa de desempleo de julio, que pasó del 4,3% al 4,2%, y la de marzo, que se ajustó al alza del 3,8% al 3,9%. Estas correcciones son de gran importancia, ya que redefinen los picos históricos de la serie. Para enero, se anticipan revisiones sustanciales, especialmente en la encuesta de hogares, lo que dificultará las comparaciones con informes anteriores. También se esperan modificaciones en la encuesta de establecimientos para el mismo mes, lo que podría complicar la interpretación futura de los datos.

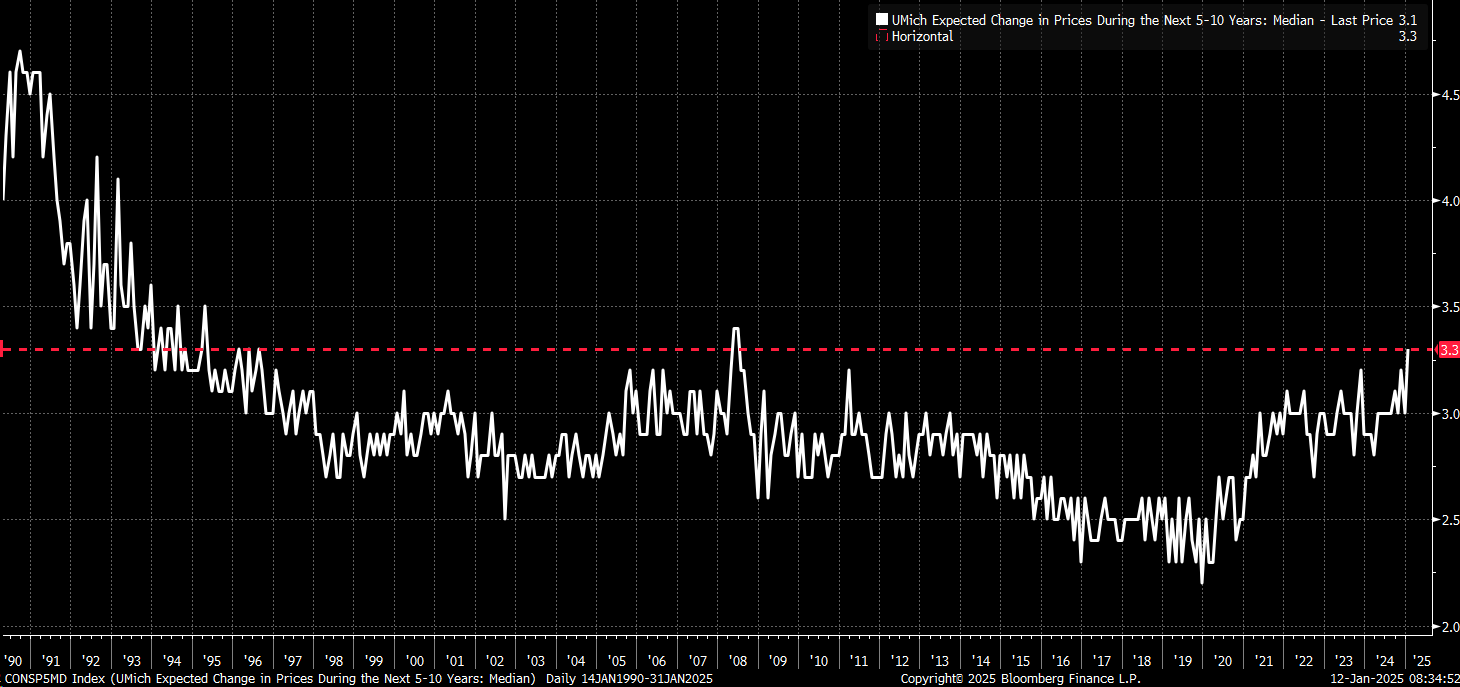

Los datos de inflación de la Universidad de Michigan del viernes revelaron que las expectativas de inflación interanual aumentaron del 2,8% en noviembre al 3,3% en diciembre, mientras que las perspectivas a cinco y diez años pasaron del 3,0% al 3,3%, alcanzando el nivel más alto de la serie. Este es el mayor incremento desde 2008, lo que refleja una persistente preocupación por la inflación, a pesar de las agresivas subidas de tipos por parte de la Reserva Federal. Dado que los datos preliminares pueden ser volátiles, las revisiones a finales de mes serán decisivas.

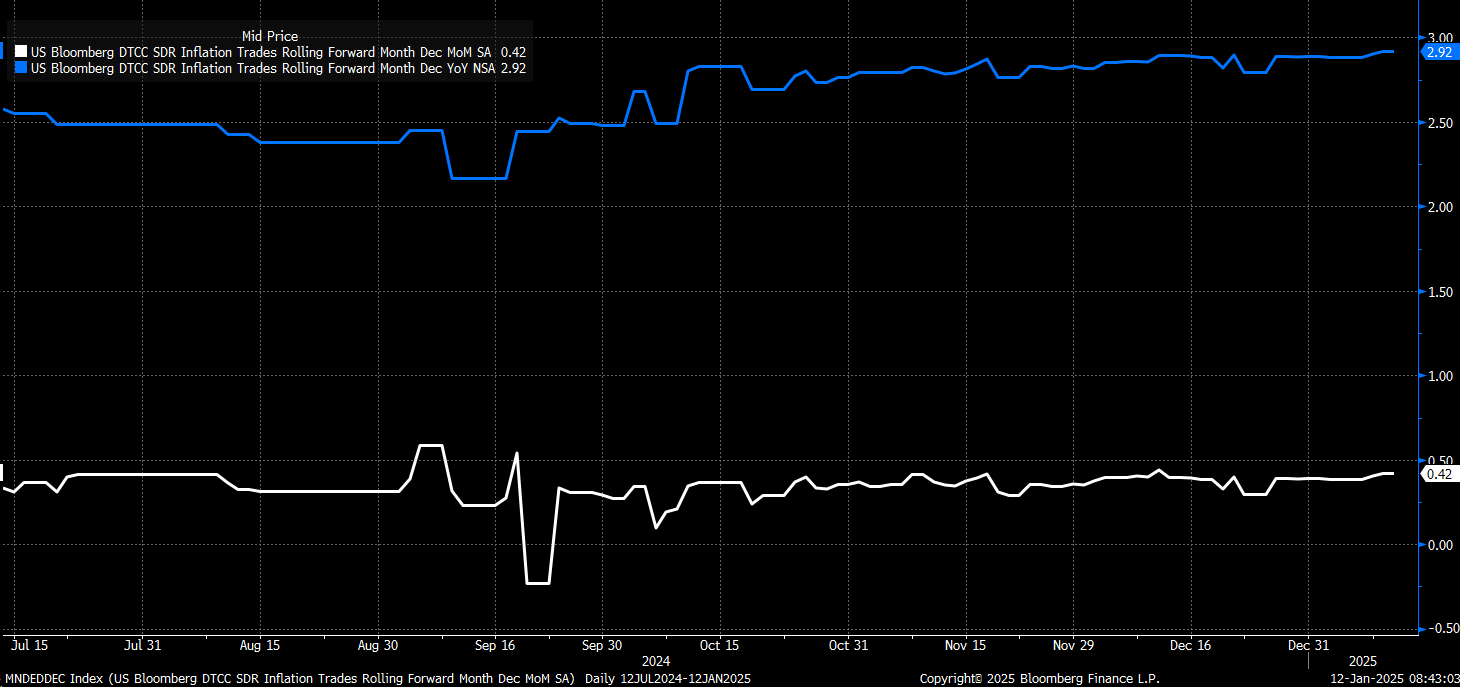

Esta semana se publicarán diversos datos clave. El 14 de enero, la encuesta NFIB ofrecerá información adicional sobre la inflación. En esa misma jornada, se anticipa que el informe PPI muestre un incremento intermensual del 0,4%, con un aumento del IPP subyacente del 0,3%, frente al 0,2% anterior. El miércoles, se prevé que el IPC suba un 0,3% intermensual, mientras que se espera que el IPC subyacente registre un 2,9% interanual, en comparación con el 2,7% anterior. Los swaps del IPC sugieren que el dato principal podría superar las expectativas.

Se espera que las ventas minoristas disminuyan un 0,6% el 16 de enero, mientras que el grupo de control se mantendría sin cambios, con un incremento del 0,4%. Ese mismo día, también se publicarán los datos sobre precios de importación y las solicitudes iniciales de subsidio por desempleo, seguidos el viernes por los informes sobre viviendas iniciadas.

En cuanto a la actividad de la Reserva Federal, destacan los discursos de Williams el 14 y 15 de enero, Kashkari y Barkin el 15 de enero, y Goolsbee, quien hablará antes del periodo de silencio de la Fed, que comienza el 18 de enero.

A raíz del informe sobre empleo, los mercados han ajustado sus expectativas, reduciendo la probabilidad de recortes de tipos en 2025, con el primero previsto para septiembre u octubre. La probabilidad de un segundo recorte se estima en un 13%. Los swaps sugieren que los rendimientos a tres meses de los bonos del Tesoro de EE.UU. podrían aumentar entre 15 y 20 puntos básicos en los próximos 12 a 18 meses, lo que indicaría una posible subida de tipos si los datos económicos siguen siendo robustos y persiste la presión inflacionaria.

La inclinación de la curva de rendimientos refuerza esta visión, con el rendimiento a 10 años alcanzando el 4,76% y el rendimiento del bono a 30 años subiendo al 4,95%. El diferencial entre los bonos del Tesoro a 10 años y 2 años se ha ampliado a 40 puntos básicos, mientras que el diferencial entre 30 años y 3 meses ha llegado a 61 puntos básicos. Una nueva divergencia podría dar lugar a un aumento significativo.

En los mercados de divisas, el índice del dólar (DXY) se aproxima a la resistencia en 109,60, con potencial de alcanzar los 111 puntos.

El euro se mantiene en 1,02-1,03, pero una ruptura por debajo de 1,02 podría situarlo por debajo de la paridad.

El yen sigue débil; salvo acción inesperada del Banco de Japón, el USD/JPY podría llegar a 165.

En cuanto al S&P 500, el cierre de la semana pasada en torno a los 5.825 rompió el soporte clave de 5.875. Si persiste la tendencia bajista, el índice podría descender hacia los 5.600 puntos. La dinámica del mercado de opciones jugará un papel crucial, con una fuerte resistencia en las opciones de venta a los 5.800 y la zona de giro en gamma negativo alrededor de los 5.930. Se anticipa una alta volatilidad implícita en el mercado de opciones, especialmente de cara al informe del IPC, con la posibilidad de una posterior caída de la volatilidad.

***

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE LA OFERTA DE AÑO NUEVO! ¡Última oportunidad de conseguir InvestingPro con un 50% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.