- Las bolsas estadounidenses están en modo rally a medida que nos adentramos en las últimas semanas de 2023.

- Con el último informe del IPC del año ya en la calle, la atención del mercado se centra ahora exclusivamente en la reunión de la Reserva Federal.

- El presidente de la Fed, Powell, podría adoptar un tono más agresivo de lo esperado.

- ¿Busca ayuda en el mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

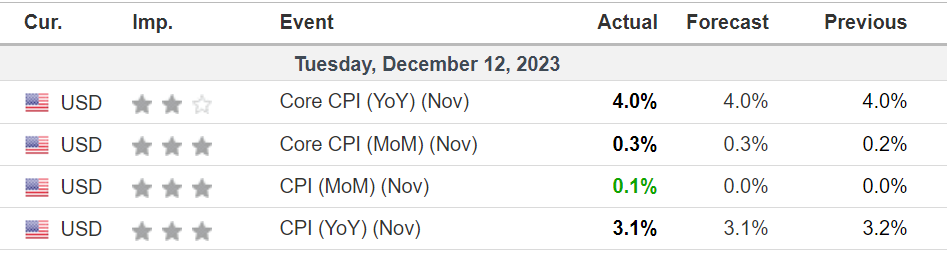

El informe del IPC de Estados Unidos del martes mostró que la inflación general sigue desacelerándose, aunque los precios subyacentes se mantienen estables.

Según la Oficina de Estadísticas Laborales del Departamento de Trabajo, el índice de precios al consumo subió el mes pasado un 0,1%, tras haber permanecido sin cambios en octubre.

En los 12 meses transcurridos hasta noviembre, el IPC anual aumentó un 3,1%, ralentizándose con respecto a la tasa del 3,2% registrada en octubre.

Los economistas encuestados por Investing.com habían pronosticado que el IPC se mantendría sin cambios durante el mes y que subiría un 3,1% interanual.

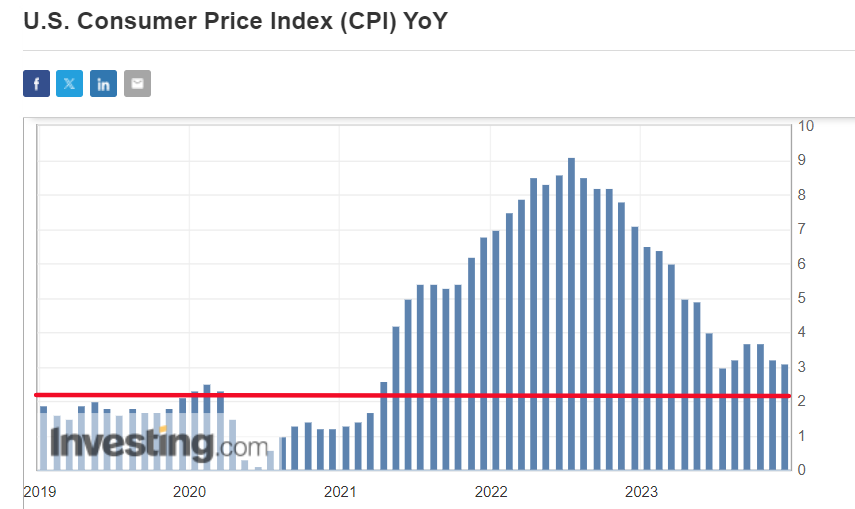

Como puede observarse en el siguiente gráfico, la inflación estadounidense ha descendido considerablemente desde junio de 2022, cuando registró máximo de 40 años en el 9,1%, ante el agresivo ciclo de subidas de tipos de la Fed.

No obstante, aunque la tasa de inflación está bajando, los precios siguen subiendo mucho más rápido de lo que la Fed consideraría coherente con su rango objetivo del 2%.

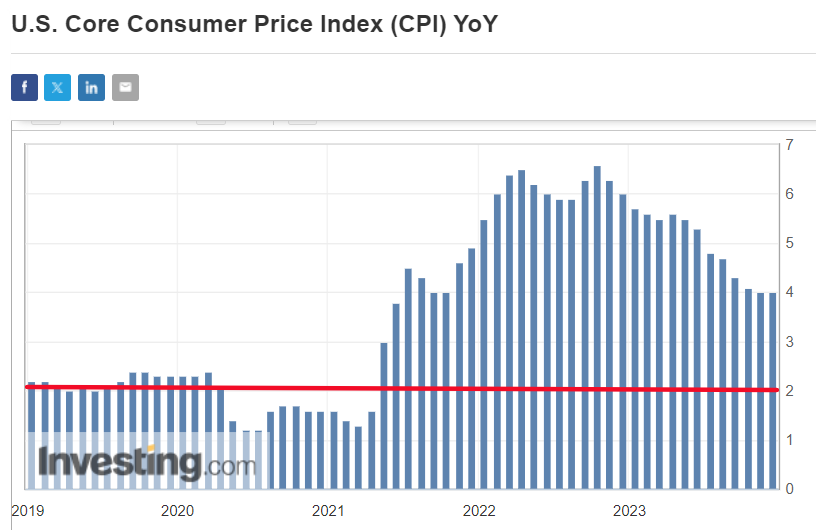

Excluyendo los componentes más volátiles como la alimentación y la energía, el IPC subyacente subió un 0,3% en noviembre, tras subir un 0,2% el mes anterior.

En términos anuales, el IPC subyacente subió un 4,0% tras avanzar al mismo ritmo en octubre. Ambas cifras cumplieron las expectativas.

Una señal preocupante es que la llamada "inflación subyacente", que evalúa el coste de los servicios excluyendo la energía y la vivienda, subió un 0,44% en el conjunto del mes, duplicando el 0,22% de octubre.

Los funcionarios de la Fed siguen de cerca esta cifra, ya que consideran que proporciona una evaluación más precisa del futuro rumbo de la inflación.

Con todo, estas cifras sugieren que la Fed aún necesitaría ver un mayor progreso en algunas de estas lecturas de inflación subyacentes antes de que los responsables de la política monetaria se sientan cómodos recortando los tipos de interés.

Teniendo esto en cuenta, la batalla de la Fed contra la inflación está lejos de haber terminado, ya que la inflación subyacente sigue siendo persistente, lo que proporciona una prueba más de que es poco probable que el banco central estadounidense pivote hacia recortes de los tipos de interés a principios del año que viene.

Todas las miradas se dirigen a la Fed y a Powell

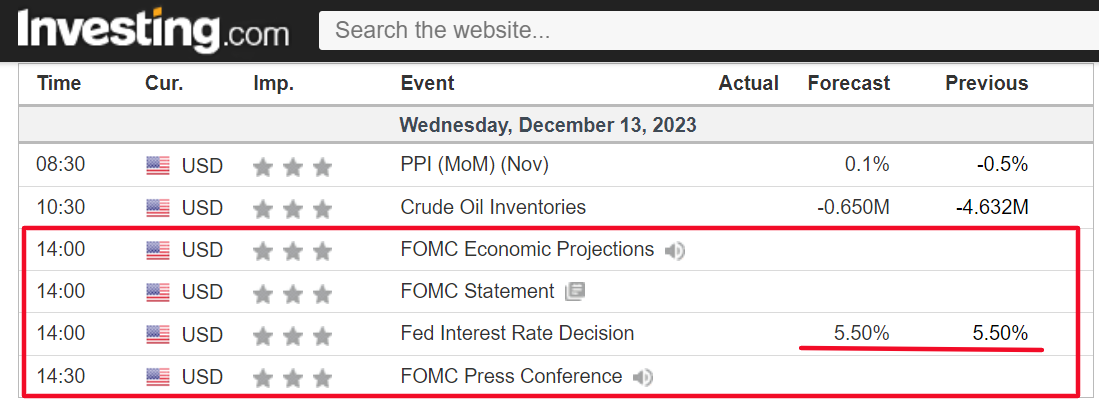

Con el informe del IPC ya a nuestras espaldas, la atención del mercado se dirige ahora exclusivamente hacia la última reunión del año de la Fed, que concluye este miércoles.

Todo apunta a que el banco central estadounidense mantendrá inalterados los tipos de interés por tercera reunión consecutiva, mientras los responsables de la política monetaria de la Fed evalúan los recientes signos de debilitamiento económico.

Tras elevar los costes de endeudamiento en 525 puntos básicos desde marzo de 2022 hasta el rango actual del 5,25%-5,50%, muchos participantes del mercado confían cada vez más en que la campaña de ajustes de la política monetaria de la Fed prácticamente ha concluido.

Sin embargo, creo que existe el riesgo de que el presidente de la Fed, Powell, adopte un tono más agresivo de lo esperado en su rueda de prensa posterior a la reunión, dado que algunas lecturas subyacentes de inflación se mantuvieron relativamente elevadas en noviembre.

En este sentido, es probable que Powell reitere que la Fed mantendrá los tipos más elevados más tiempo y frustre las expectativas del mercado de un recorte de tipos en el primer semestre de 2024.

Además, es de esperar que el presidente de la Fed señale que aún no está listo para descartar definitivamente nuevas subidas, ya que la inflación sigue serpenteando a lo largo de su lenta trayectoria descendente.

Cabe señalar que, a pesar de las repetidas advertencias de Powell de "tipos más elevados más tiempo", los inversores le han ignorado en general ante la creencia de que es improbable que la Fed siga subiendo los tipos y han empezado a prever una serie de recortes a partir de la próxima primavera.

Según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com, hay aproximadamente un 45% de probabilidades de que la Fed recorte los tipos en su reunión de marzo de 2024, mientras que las probabilidades para mayo se sitúan en torno al 75%.

En mi opinión, es probable que el recorte de tipos no ocurra hasta junio o septiembre del año que viene, ya que la inflación ha tardado más de lo esperado en volver al objetivo del 2% fijado por la Fed.

Por tanto, el banco central podría mantener los tipos de interés oficiales en territorio restrictivo más tiempo de lo que los mercados prevén actualmente.

Qué hacer ahora

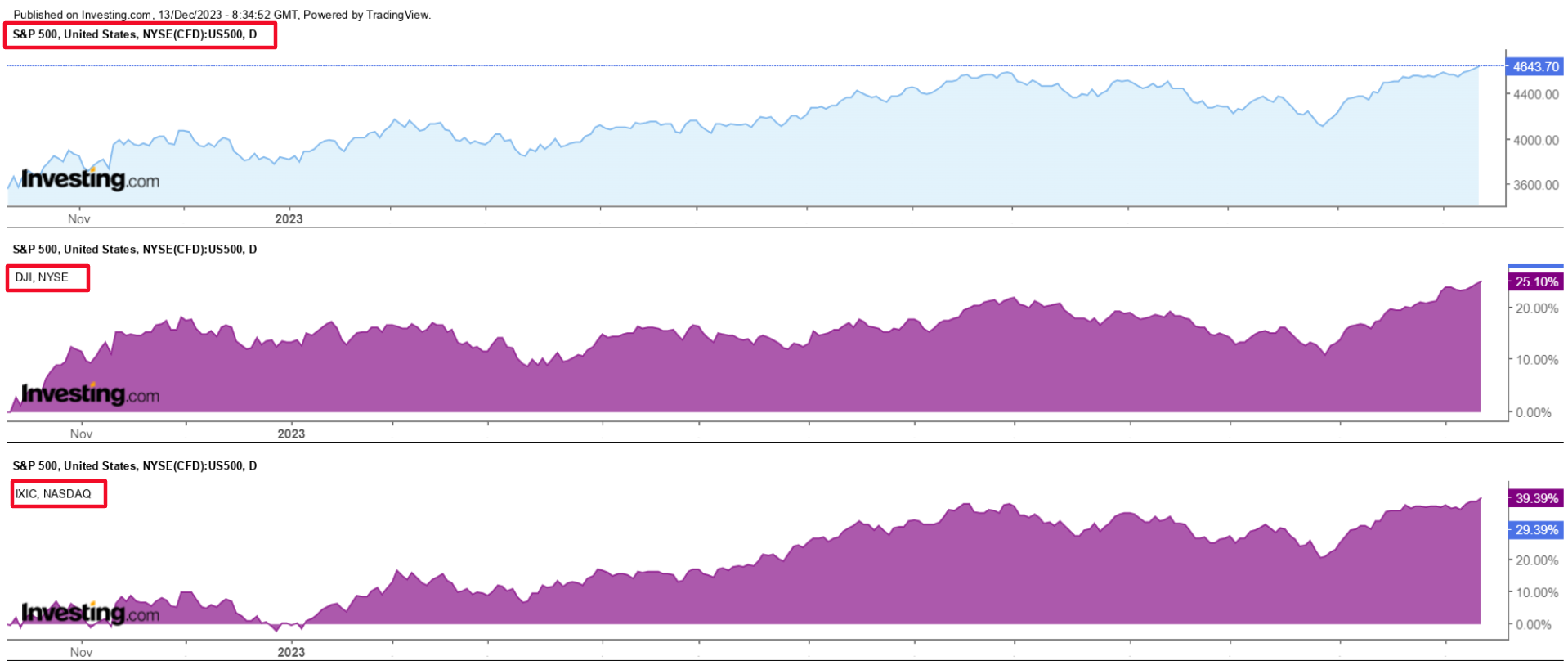

Los principales índices de Wall Street cerraron el martes en nuevos máximos del año, mientras los inversores reaccionaban al último informe de inflación a la espera de la última decisión de política monetaria de la Fed en 2023.

El índice Dow Jones de Industriales cerró en su cota más alta desde el 4 de enero de 2022, y ahora se encuentra a menos de un 1% de sus máximos históricos.

Por su parte, el índice S&P 500 de referencia cerró en su cota más alta desde el 14 de enero de 2022, y el Nasdaq Composite de tecnológicas en su cota más alta desde el 29 de marzo de 2022.

Aunque ahora mismo estoy posicionado en largo en el Dow, el S&P 500 y el Nasdaq 100 a través del ETF Dow Jones (NYSE:DIA), el ETF S&P 500 (NYSE:SPY) y el QQQ, he sido cauto a la hora de realizar nuevas compras debido a las señales de sobrecompra del mercado.

Tal vez mi mayor preocupación sea la falta total de miedo en el mercado, representada por el Índice de Volatilidad CBOE, o VIX. Como se ve en el gráfico siguiente, el indicador del miedo del mercado cayó el martes hasta su cota más baja desde enero de 2020.

Cuando el indicador del miedo del mercado se sitúa en un nivel inusualmente bajo, es un signo de excesivo optimismo o complacencia. Eso aumenta el riesgo de un retroceso del mercado.

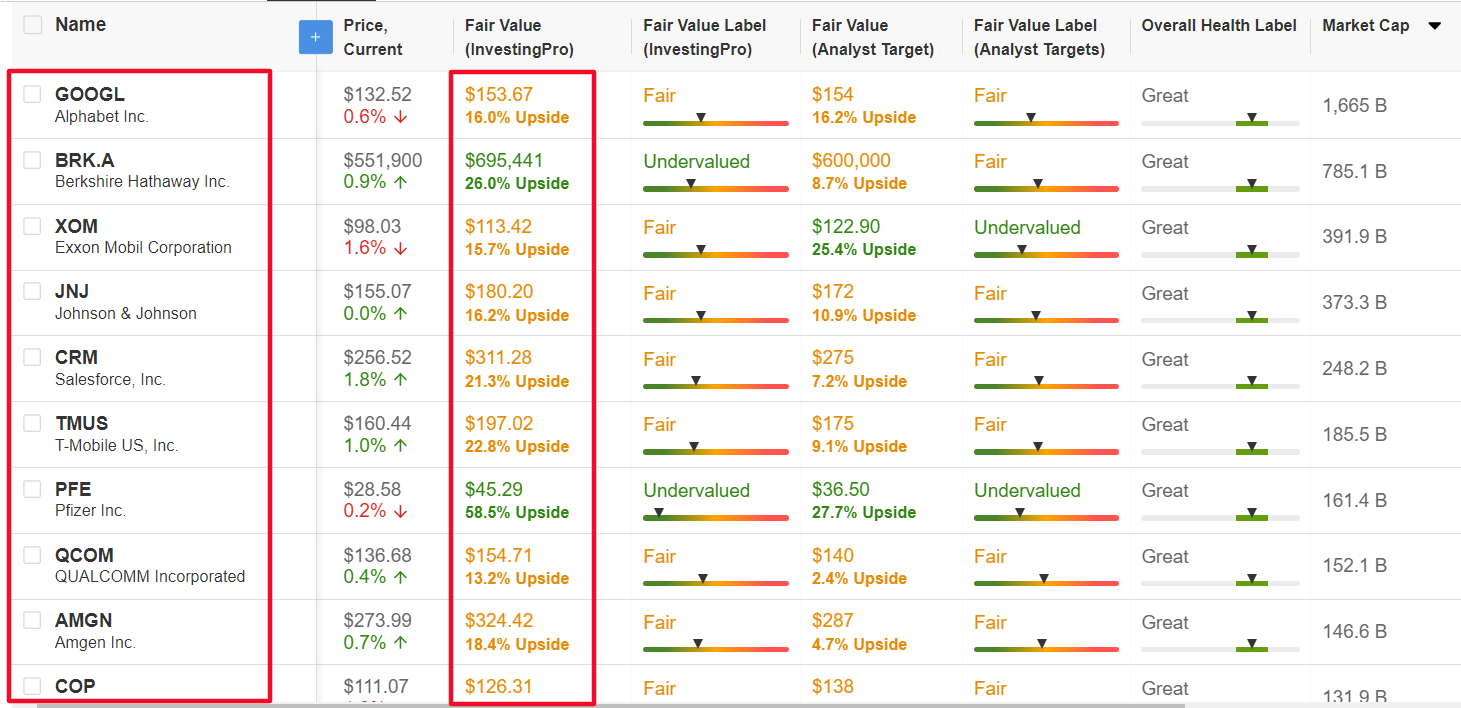

Por ello, utilicé el buscador de acciones de InvestingPro para identificar valores de alta calidad con sólidos fundamentales y más recorrido al alza de cara al futuro, basándome en los modelos Pro.

No es sorprendente que algunos de los nombres que figuran en la lista sean Alphabet (NASDAQ:GOOGL), sociedad matriz de Google, Berkshire Hathaway (NYSE:BRKa), ExxonMobil (NYSE:XOM), Johnson & Johnson, Salesforce (NYSE:CRM), T-Mobile (NASDAQ:TMUS), Pfizer (NYSE:PFE), Qualcomm (NASDAQ:QCOM), Amgen (NASDAQ:AMGN) y ConocoPhillips (NYSE:COP), por citar algunos.

Fuente: InvestingPro

Con el buscador de acciones de InvestingPro, los inversores pueden filtrar un amplio universo de valores basándose en criterios y parámetros específicos para identificar acciones baratas con un fuerte potencial alcista.

***

Puede determinar fácilmente si una empresa es adecuada para su perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus propios criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

Además, puede contratar mucho más barato InvestingPro, una de las plataformas más completas del mercado para la gestión de carteras y el análisis fundamental, con el mayor descuento del año (hasta un 60%), aprovechando nuestra oferta ampliada del Cyber Monday.

Descargo de responsabilidad: Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.