- El IPC de diciembre se publica este jueves a las 14:00 horas (CET).

- Se prevé que la inflación general anual aumente un 3,2% y el IPC subyacente un 3,8%.

- Aunque la tasa de inflación está disminuyendo, aún no está claro que vaya a alcanzar pronto el objetivo del 2% de la Reserva Federal.

- ¿Quiere superar al mercado en 2024? Deje que nuestros ProPicks basados en IA le hagan todo el trabajo y no vuelva a perderse otro mercado alcista. Más información

Ahora que los inversores están convencidos de que la Reserva Federal comenzará a recortar los tipos de interés en algún momento de esta primavera, el informe del IPC de este jueves será probablemente clave para determinar los movimientos de política monetaria del banco central estadounidense en la primera mitad de 2024.

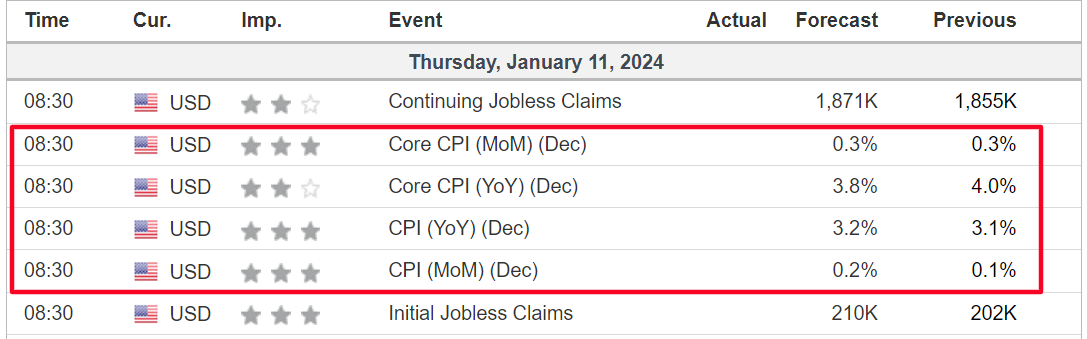

Según Investing.com, se prevé que el índice de precios al consumo mensual suba un 0,2% en diciembre, tras subir un 0,1% en noviembre.

Por su parte, parece que la tasa de inflación general anual habrá aumentado en un 3,2%, acelerándose con respecto al 3,1% anual del mes anterior.

Fuente: Investing.com

Un dato más moderado de lo esperado, que situara la inflación general en el 3% o por debajo, probablemente contribuiría a los rumores de recorte de tipos, mientras que una lectura sorprendentemente fuerte podría seguir presionando a la Fed para que mantenga su lucha contra la inflación.

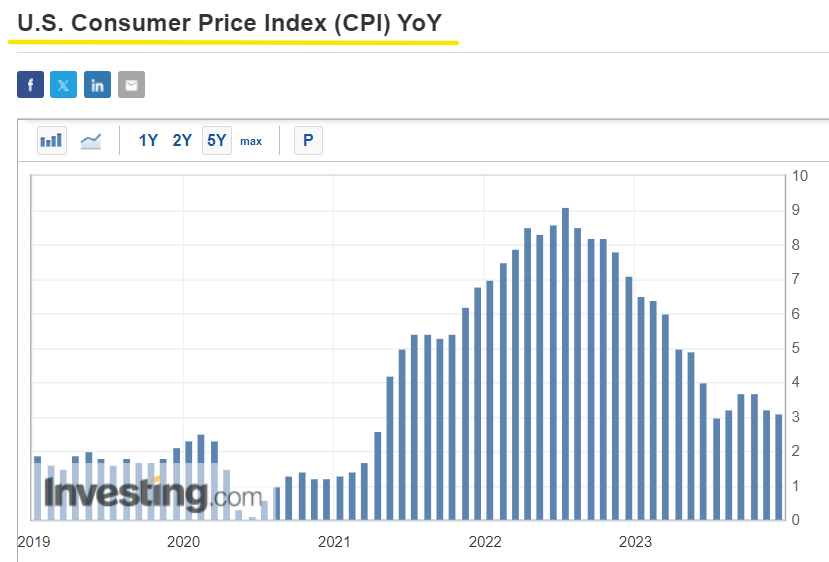

Como se observa en el gráfico siguiente, la inflación de Estados Unidos ha descendido considerablemente desde el verano de 2022, cuando registró máximos de 40 años en el 9,1%, ante el agresivo ciclo de subidas de tipos de la Fed.

No obstante, aunque la tasa de inflación está disminuyendo, los precios siguen subiendo mucho más rápido de lo que la Fed consideraría coherente con su rango objetivo del 2%.

Mientras tanto, se espera que el IPC subyacente de diciembre —del que se excluyen los precios de los alimentos y la energía— suba un 0,3% en el conjunto del mes, igualando el incremento de noviembre.

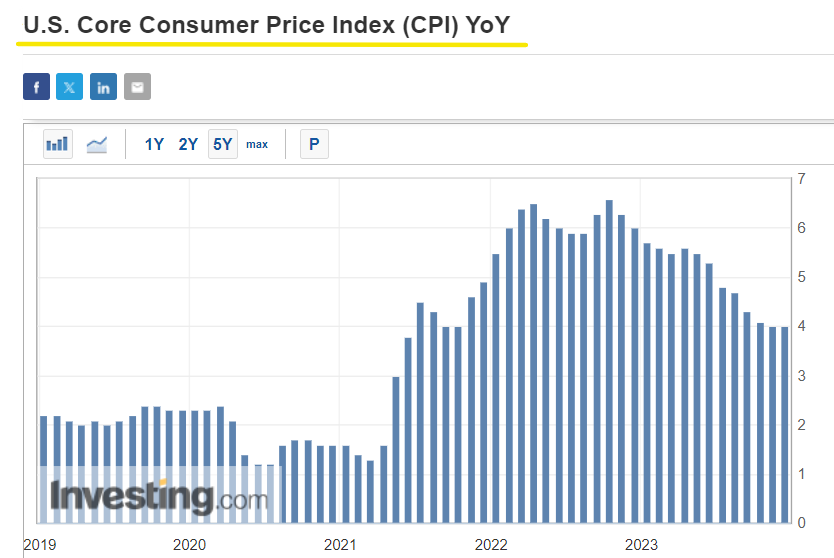

Las estimaciones en cuanto a la cifra interanual apuntan a una subida del 3,8%, lo que supondría una ralentización con respecto a la lectura del 4,0% del mes anterior. De confirmarse, sería la cifra anual más baja del IPC subyacente desde mayo de 2021.

La cifra subyacente se sigue muy de cerca por los miembros de la Fed, que creen que proporciona una evaluación más precisa del futuro rumbo de la inflación.

El presidente de la Fed, Jerome Powell, reconoció el mes pasado que es poco probable que se produzcan nuevas subidas de tipos, ya que la inflación desciende más rápido de lo esperado, y se acerca el momento de recortar los tipos.

Subrayando el cambio hacia una postura pesimista por parte de la Fed, los responsables de la política monetaria han previsto recortes de tipos por valor de 75 puntos básicos en 2024, según las previsiones más recientes del gráfico de puntos del FOMC.

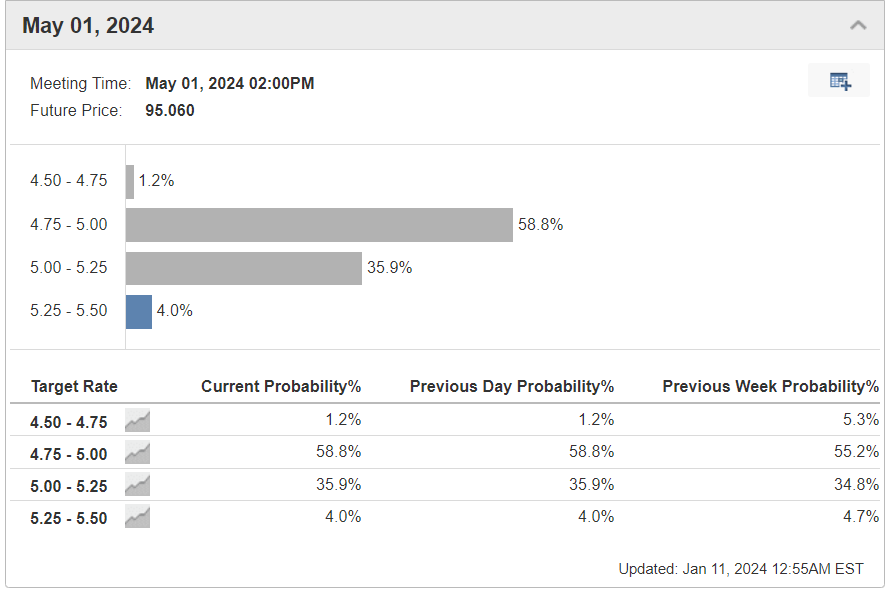

Los mercados son aún más pesimistas. Ahora apuestan por seis recortes de tipos el próximo año, y todo apunta a que el primero se producirá esta primavera. Hasta el jueves por la mañana, los mercados financieros veían un 69% de probabilidades de un recorte de tipos en marzo y un 96% en mayo, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com

Fuente: Investing.com

Qué esperar

En contra de la opinión del mercado, creo que un recorte de tipos no llegaría hasta septiembre, ya que la inflación tarda más de lo esperado en volver al objetivo del 2% fijado por la Reserva Federal.

De hecho, han surgido nuevas preocupaciones en torno a una posible guerra regional en Oriente Próximo, que podría sacudir los mercados mundiales de la energía si el conflicto se intensifica hasta desestabilizar la zona, muy rica en petróleo. Un repunte duradero de los costes energéticos desbarataría los avances en el frente inflacionista.

En este sentido, los niveles de inflación podrían mantenerse elevados durante más tiempo de lo previsto por los mercados financieros, lo que podría obligar a la Fed a mantener los tipos en niveles más elevados durante más tiempo de lo que se esperaba.

Teniendo esto en cuenta, la batalla de la Fed contra la inflación está lejos de haber terminado.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión. Como ocurre con cualquier inversión, es crucial investigar exhaustivamente antes de tomar cualquier decisión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.