A medida que se acercan las elecciones de noviembre de 2024, el resultado electoral afectará profundamente a los mercados financieros. Tanto si Donald Trump como Kamala Harris ganan la presidencia, cada administración aportará políticas distintas, creando oportunidades de inversión y riesgos potenciales para los inversionistas. Con un panorama político divisivo, es crucial entender cómo estos resultados potenciales pueden dar forma al mercado de valores y a su estrategia de cartera.

Desglosemos los sectores clave que pueden beneficiarse de una presidencia de Trump o de Harris y exploremos los riesgos que los inversionistas deben tener en cuenta de cara a este resultado electoral.

¿Te preocupa que tus inversiones se puedan ver impactadas por el ambiente económico y político actual? ¡Protégete ahora mismo! Con InvestingPro tendrás todas las herramientas y estrategias probadas para proteger tus inversiones y maximizar tus ganancias con las acciones más sólidas del mercado. ¡Haz clic aquí para aprovechar las herramientas premium y blindar tu portafolio de la incertidumbre!

Oportunidades de inversión en una presidencia de Trump

Energía y combustibles fósiles

Si Trump gana, ese resultado electoral probablemente favorecerá al sector energético tradicional (NYSE:XLE), con políticas diseñadas para revertir las regulaciones de la Administración actual que han restringido la exploración de petróleo y gas. Durante el mandato anterior de Trump, aplicó agresivamente políticas proenergéticas, lo que resultó en un auge para las empresas de combustibles fósiles como ExxonMobil (NYSE:XOM) y Chevron (NYSE:CVX).

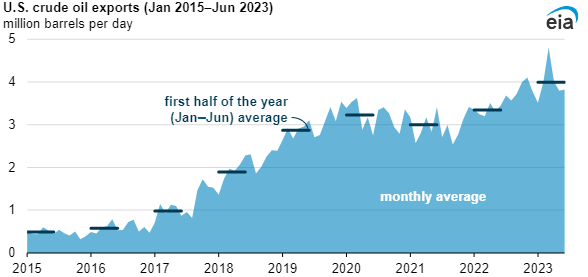

Como se muestra en el siguiente gráfico de la Administración de Información de Energía de Estados Unidos, las exportaciones de petróleo crudo pasaron de 1 millón de barriles diarios en 2017 a 3.5 millones en 2020. Durante un segundo mandato, el énfasis de Trump en la desregulación y la independencia energética podría conducir a un impulso similar.

Los inversionistas deberían buscar oportunidades de crecimiento en grandes productores de petróleo y empresas de servicios como Diamondback Energy (NASDAQ:FANG), que se benefician directamente del aumento de la producción.

Defensa y aeroespacial

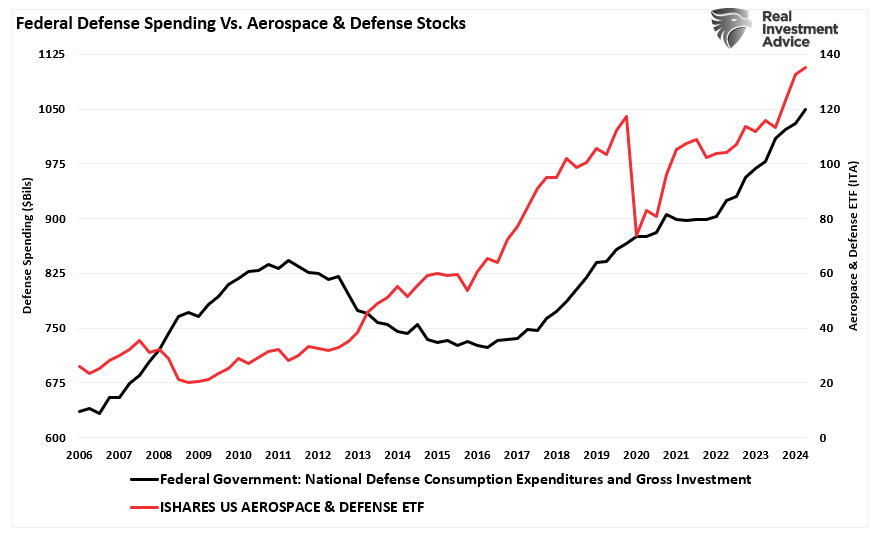

El gasto en Defensa es otra área que se beneficiaría de un resultado electoral de Trump. Trump ha sido un firme partidario de aumentar el gasto militar para modernizar y reforzar la seguridad nacional. Estas políticas han beneficiado históricamente a contratistas de defensa como Lockheed Martin (NYSE:LMT) y Raytheon (NYSE:RTN) Technologies (NYSE:RTX).

Es probable que estas empresas obtengan más contratos gubernamentales y financiación para la expansión militar, lo que las convierte en inversiones atractivas. Dado que el gasto en defensa aumenta tanto en las administraciones demócratas como en las republicanas, es probable que esto vuelva a ocurrir. Por último, los valores de defensa también suelen ser defensivos en entornos de mercado inciertos y suelen pagar dividendos muy estables.

Finanzas y banca

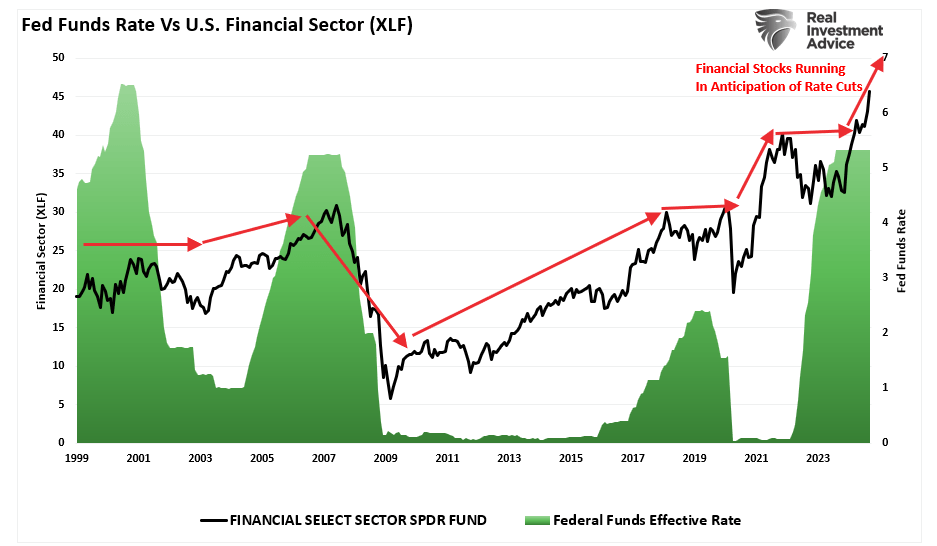

También se espera que un resultado electoral de Trump favorezca al sector financiero a través de una mayor desregulación. Trump ya ha demostrado su voluntad de hacer retroceder las restricciones impuestas por Dodd-Frank, facilitando que las instituciones financieras operen con menos supervisión.

Esto beneficiaría a grandes bancos como JPMorgan Chase (NYSE:JPM) y Goldman Sachs (NYSE:GS). Sin embargo, también se beneficiarían los grandes bancos regionales como Truist Financial (NYSE:TFC) y PNC Bank (NYSE:PNC), que han pasado apuros en medio de unas tasas de interés más altas durante el anterior Gobierno.

Una economía más fuerte, la reducción de las restricciones normativas y la bajada de las tasas de interés de la Reserva Federal generarían una mayor rentabilidad, menores costes de cumplimiento y un menor deterioro de las garantías. Además, como se discute en «Recortes de impuestos y TCJA», las políticas de Trump pueden favorecer la continuación de los recortes de impuestos corporativos, impulsando las ganancias bancarias y los rendimientos de los accionistas.

Oportunidades de inversión en una presidencia de Harris

Aunque Kamala no es la presidenta en funciones, representa una probable continuación de las políticas de la administración actual.

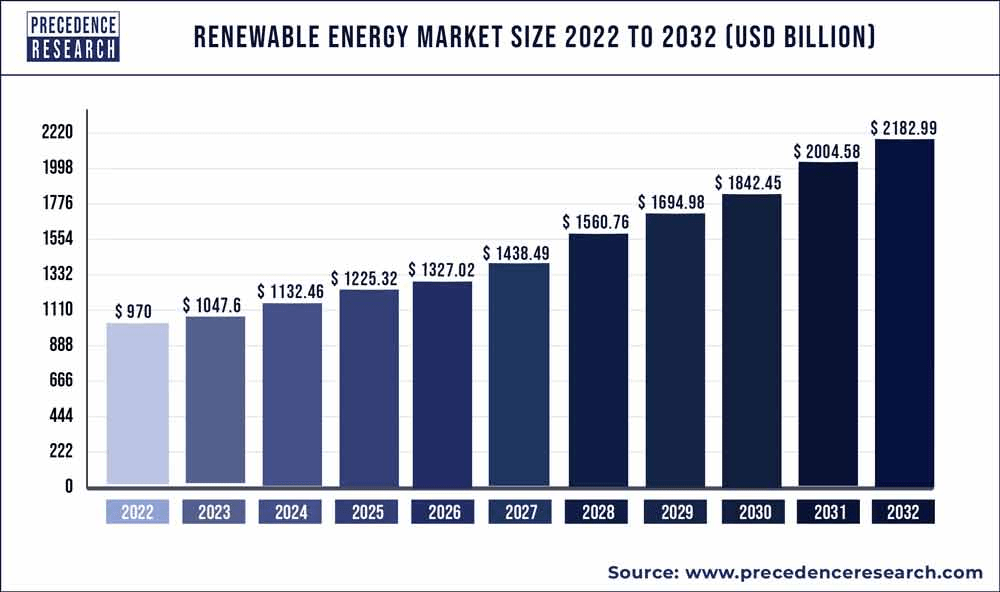

Energía limpia y sostenibilidad

Si Kamala Harris gana las elecciones, probablemente creará un viento de cola para el sector de las energías limpias. Tras la Ley de Reducción de la Inflación, que destinó más de 800,000 millones de dólares a proyectos relacionados con el cambio climático, Harris probablemente promoverá políticas para aumentar la inversión en fuentes de energía renovables.

Las empresas dedicadas a la energía solar, eólica y de almacenamiento de energía, como NextEra Energy (NYSE:NEE), First Solar (NASDAQ:FSLR) y Tesla (NASDAQ:TSLA), saldrían beneficiadas. Sin embargo, cabe destacar que más de 100 empresas relacionadas con la energía solar se han declarado en quiebra en 2024, por lo que los inversionistas deben mantener la prudencia sobre los fundamentales de cada empresa.

Los inversionistas podrían considerar ETF de energía limpia, como iShares Global Clean Energy ETF (NASDAQ:ICLN), para obtener exposición a una amplia gama de empresas que podrían beneficiarse de las subvenciones gubernamentales, los incentivos fiscales y los proyectos de infraestructuras centrados en la sostenibilidad.

Salud y productos farmacéuticos

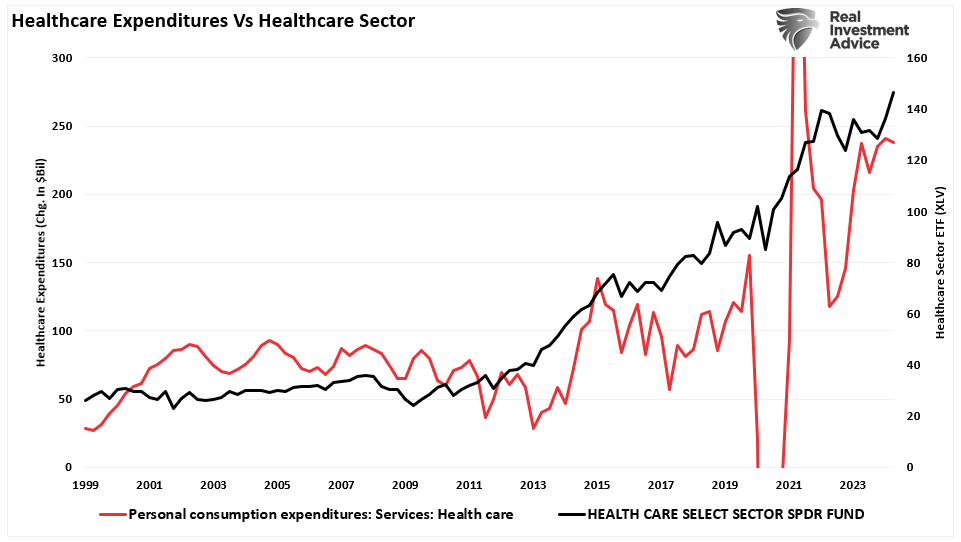

Se espera que la agenda sanitaria de Harris (NYSE:XLV) se centre en ampliar el acceso a la atención sanitaria, reforzar la Ley de Asistencia Sanitaria Asequible y aplicar políticas para reducir los precios de los medicamentos con receta. Esto podría beneficiar tanto a grandes empresas farmacéuticas como Pfizer (NYSE:PFE) y Johnson & Johnson (NYSE:JNJ), como a proveedores sanitarios y aseguradoras como UnitedHealth Group (NYSE:UNH).

Además, con una mayor atención a la salud pública, las empresas biotecnológicas dedicadas a la investigación médica innovadora y al desarrollo de vacunas también podrían experimentar un crecimiento. Los inversionistas deberían prestar atención a los valores relacionados con los servicios sanitarios y la innovación en dispositivos médicos.

Tecnología e innovación

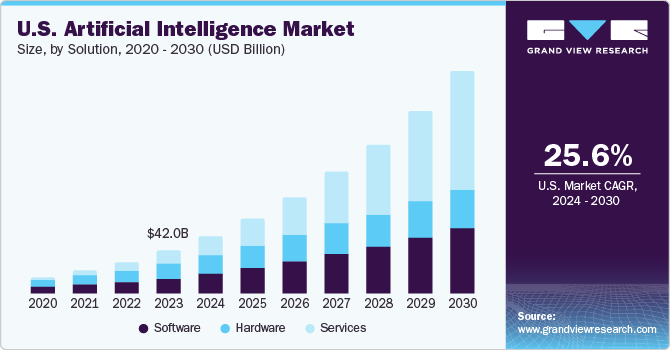

Harris ha apoyado sistemáticamente el avance de la tecnología (NYSE:XLK) y la innovación, especialmente en inteligencia artificial (IA), ciberseguridad e infraestructura 5G. Empresas como NVIDIA (NASDAQ:NVDA), Microsoft (NASDAQ:MSFT) y Alphabet (NASDAQ:GOOGL) están bien posicionadas para beneficiarse de un mayor apoyo del gobierno a la infraestructura tecnológica y la investigación.

Con un resultado electoral Harris, los inversionistas pueden esperar más inversiones en sectores tecnológicos que mejoren el acceso digital y la protección de la privacidad de los datos. Esto también puede impulsar la demanda de soluciones de ciberseguridad, beneficiando a las empresas especializadas en este ámbito. Para más análisis, lea nuestro informe sobre la próxima demanda de electricidad que necesita la inteligencia artificial.

Conclusiones: Riesgos y cómo mitigarlos

Independientemente de quién gane, el resultado de las elecciones presenta ciertos riesgos que los inversionistas deben tener en cuenta. Los años electorales suelen traer consigo una mayor volatilidad, y este ciclo no es una excepción. He aquí los principales riesgos y las estrategias para gestionarlos:

- Incertidumbre sobre la política fiscal: Una presidencia de Harris podría traer consigo subidas del impuesto de sociedades, lo que podría afectar negativamente a la rentabilidad de las empresas tecnológicas y financieras. Por el contrario, una presidencia de Trump podría reducir los impuestos, pero podría dar lugar a déficits crecientes y a posibles presiones inflacionistas. Los inversionistas deben mantenerse informados de los posibles cambios fiscales y considerar la posibilidad de transferir algunos activos a cuentas con ventajas fiscales o a acciones que paguen dividendos para amortiguar los efectos negativos.

- Riesgos de tasas de interés e inflación: Ambas administraciones se enfrentarán a retos a la hora de gestionar la inflación y las tasas de interés. Cuando la Reserva Federal baje los tipos, existe el riesgo de que resurja la inflación. Los inversionistas deberían considerar la posibilidad de diversificarse en sectores menos sensibles a las variaciones de los tipos y centrarse en los fundamentales y el historial de reparto de dividendos.

- Volatilidad del sector salud: Una administración Harris podría introducir nuevas normativas sanitarias que podrían comprimir los márgenes de algunas empresas farmacéuticas. Aunque la ampliación del acceso a la atención sanitaria podría beneficiar a los proveedores de servicios sanitarios, la introducción de controles de precios podría crear riesgos a la baja para los fabricantes de medicamentos. Los inversionistas deberían mantener una exposición diversificada al sector sanitario, equilibrando el riesgo con las posibles ganancias derivadas de la expansión impulsada por las políticas.

Cómo proteger su cartera

- Diversificación: Repartir las inversiones entre sectores que podrían tener un buen comportamiento bajo cualquiera de las dos administraciones -como las energías limpias, la defensa y la sanidad- puede ayudar a mitigar los riesgos ligados al resultado de las elecciones. Mantener un equilibrio entre valores de crecimiento y sectores defensivos puede ayudar a capear la volatilidad.

- Valores que pagan dividendos: Las empresas con un sólido historial de dividendos, como Procter & Gamble (NYSE:PG) y Coca-Cola (NYSE:KO), pueden proporcionar ingresos durante la incertidumbre del mercado y reducir la volatilidad de la cartera.

- Siga su disciplina de gestión de riesgos: Como comentamos a menudo, un régimen saludable de recogida de beneficios, reequilibrio de las carteras, aumento de los niveles de stop-loss e incremento de los saldos de efectivo puede ayudar a mitigar el riesgo de la cartera durante los periodos de incertidumbre.

No tengo ni idea de cómo acabarán las elecciones de noviembre. Sin embargo, como ocurre con todos los resultados electorales, los inversionistas tendrán oportunidades y se enfrentarán a riesgos. Ya sea por la postura proenergética y de defensa de Trump o por el enfoque de Harris en la energía limpia y la atención sanitaria, posicionar su cartera para el mercado postelectoral requiere una cuidadosa consideración. Mantenerse diversificado, prepararse para la volatilidad y gestionar los riesgos será clave para navegar sea cual sea el resultado que nos aguarde.

Divulgación: RIA Advisors tiene posiciones en la mayoría o la totalidad de las acciones y ETF específicos mencionados en este artículo para sus clientes. Esta discusión no es una recomendación para comprar o vender nada, y RIA Advisors puede o no poseer algunas de estas posiciones en el momento de la publicación. En ningún caso la información contenida en este blog informativo debe considerarse una recomendación, solicitud o publicidad. Este blog es sólo para fines educativos e informativos; el rendimiento pasado no garantiza resultados futuros..