-

La temporada de resultados del segundo trimestre de Wall Street comienza extraoficialmente el viernes 14 de julio.

-

Los analistas esperan un descenso anual de los beneficios del 6.8% y una disminución del 0.4% en el crecimiento de los ingresos.

-

Si se confirma, eso marcaría la tercera disminución interanual consecutiva en las ganancias y la primera caída en las ventas desde el segundo trimestre de 2020.

-

Como tal, utilicé el screener de acciones de InvestingPro para encontrar acciones de alta calidad preparadas para ofrecer un sólido crecimiento de las ganancias y los ingresos en medio del clima actual.

-

Mensual: Ahorre un 20% y obtenga la flexibilidad de invertir mes a mes.

-

Anual: Ahorre un asombroso 50% y asegure su futuro financiero con un año completo de InvestingPro a un precio inmejorable.

-

Bianual (Especial Web): Ahorre un asombroso 52% y maximice sus beneficios con nuestra oferta web exclusiva.

Prepárense para más volatilidad, amigos, la próxima gran prueba para el rally bursátil está sobre nosotros.

La temporada de resultados del segundo trimestre de Wall Street comienza extraoficialmente el viernes 14 de julio, cuando nombres notables como JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) y UnitedHealth (NYSE:UNH) presenten sus últimos resultados financieros.

La semana siguiente, empresas de alto perfil como Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE: GS), Morgan Stanley (NYSE: MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Johnson & Johnson (NYSE:JNJ) y United Airlines (NASDAQ:UAL).

La temporada de resultados cobra impulso en la última semana de julio, cuando está previsto que las grandes empresas tecnológicas presenten sus resultados del segundo trimestre. Microsoft (NASDAQ:MSFT) y Alphabet (NASDAQ:GOOGL) presentan sus resultados el martes 25 de julio, seguidas de Meta Platforms (NASDAQ:META) el miércoles 26 de julio y Amazon (NASDAQ:AMZN) el jueves 27 de julio. Apple (NASDAQ:AAPL) será el último valor 'FAAMG' en presentar resultados el jueves 3 de agosto.

Los inversionistas se preparan para lo que podría ser la peor temporada de resultados de los últimos tres años, debido al impacto negativo de varios factores macroeconómicos adversos.

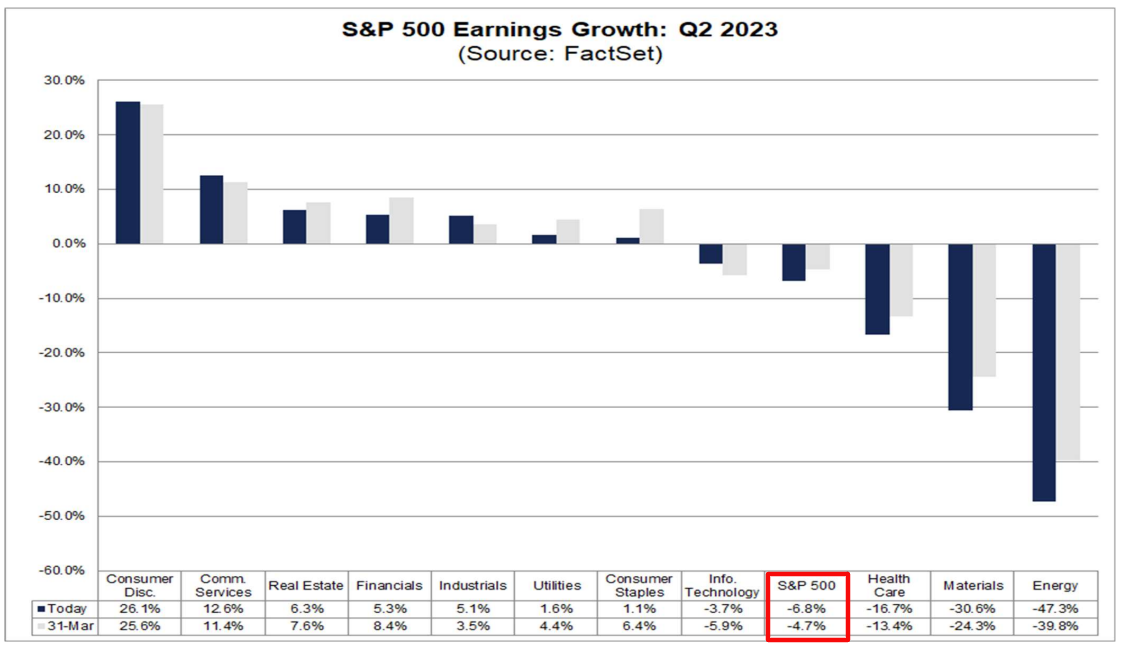

Después de que los beneficios por acción del S&P 500 cayeran un -2.0% en el 1T 2023, se espera que los beneficios caigan un -6.8% en el 2T en comparación con el mismo periodo del año anterior, según datos de FactSet (NYSE:FDS).

Fuente: FactSet

Si se confirma el -6.8%, eso marcaría la mayor caída interanual de las ganancias reportadas por el índice desde el segundo trimestre de 2020, cuando la economía se tambaleaba por el impacto negativo de la crisis COVID-19. También será el tercer trimestre consecutivo en el que los beneficios del S&P 500 disminuyen en términos interanuales.

Se prevé que siete de los once sectores registren un crecimiento interanual de los beneficios, encabezados por los sectores de consumo discrecional (NYSE:XLY) y servicios de comunicación (NYSE:XLC). Por otra parte, se prevé que cuatro sectores registren un descenso interanual de los beneficios, entre ellos el sector energético (NYSE:XLE), el sector de materiales (NYSE:XLB) y el sector sanitario (NYSE:XLV).

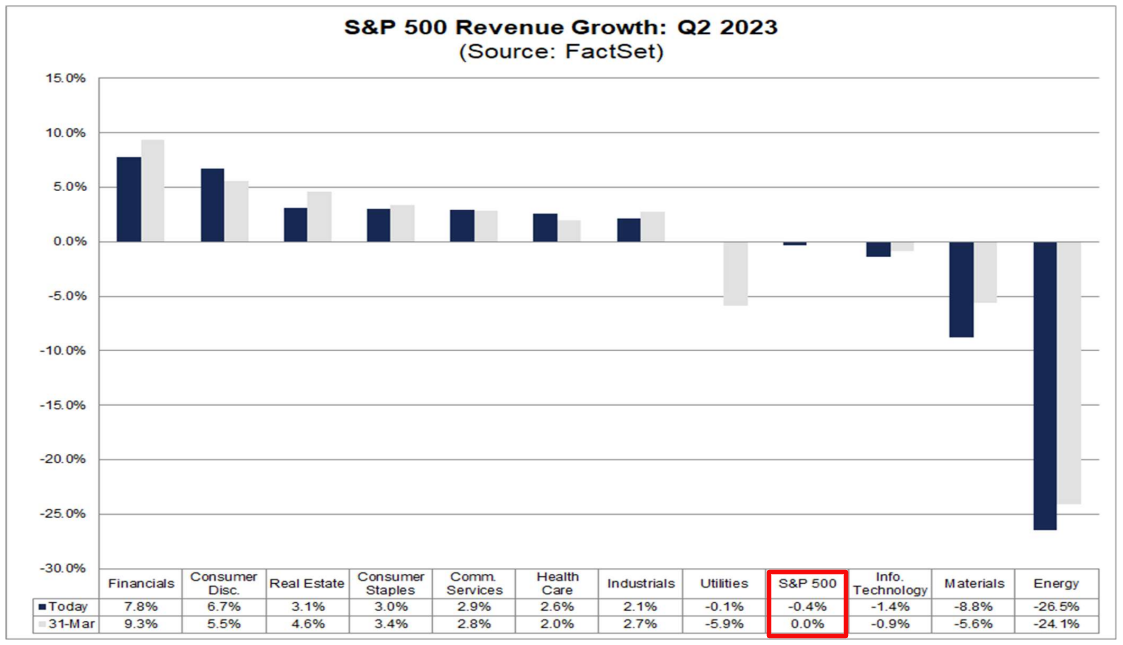

Asimismo, las expectativas de ingresos también son preocupantes, ya que se espera que el crecimiento de las ventas disminuya un 0.4% con respecto al mismo trimestre del año anterior.

Fuente: FactSet

Si esa es, de hecho, la realidad, FactSet señaló que marcaría la primera vez desde el tercer trimestre de 2020 que el índice reportó una disminución interanual en el crecimiento de los ingresos.

Se prevé que siete sectores registren un crecimiento interanual de los ingresos, encabezados por el financiero y el de consumo discrecional. Por el contrario, se prevé que cuatro sectores registren un descenso interanual de los ingresos, encabezados por los sectores de Energía y Materiales.

Más allá de las cifras, los inversionistas prestarán especial atención a los anuncios sobre previsiones para la segunda mitad del año, dada la incertidumbre de las perspectivas macroeconómicas, que últimamente han suscitado temores de recesión.

Otras cuestiones clave que probablemente se plantearán serán la salud del consumidor estadounidense, los futuros planes de contratación y las persistentes preocupaciones sobre la cadena de suministro.

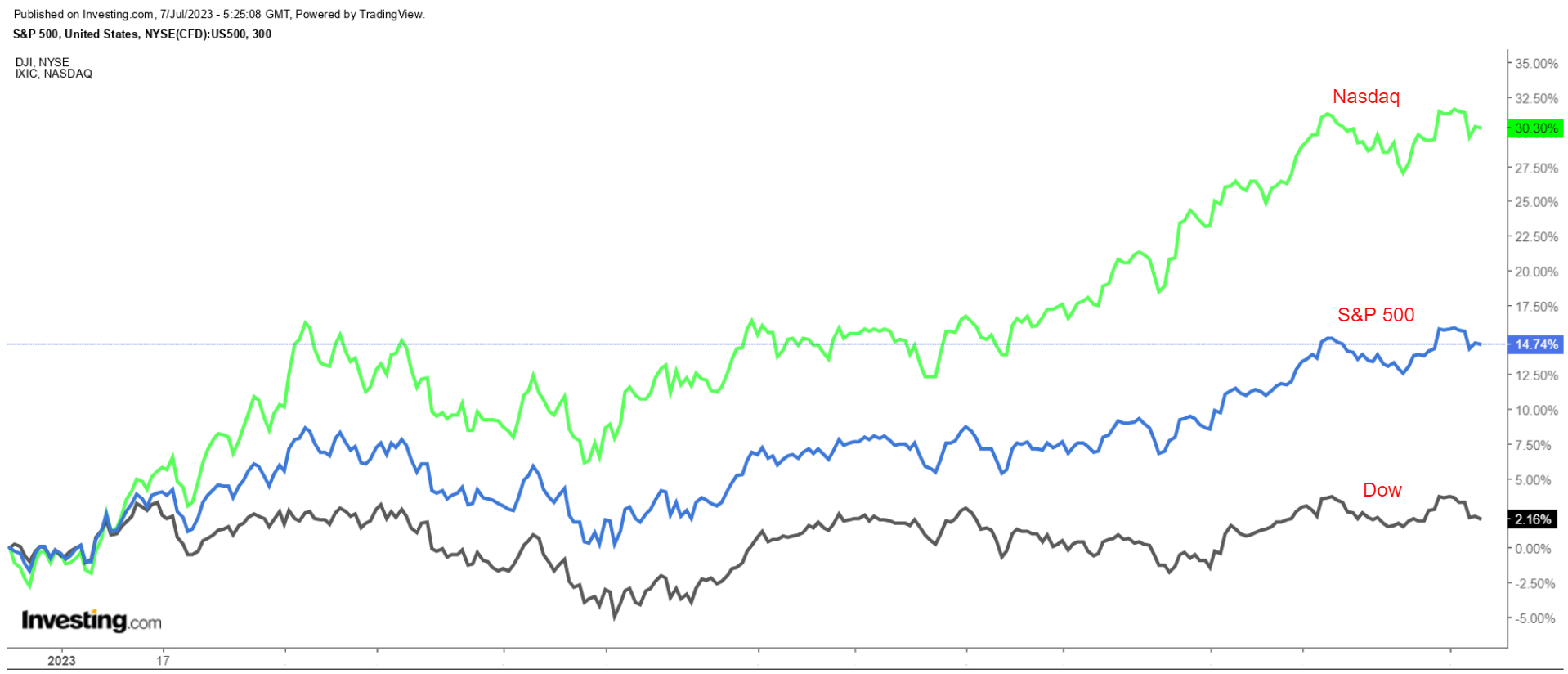

Los mercados se dirigen a la temporada de presentación de informes del segundo trimestre con una base relativamente sólida, en medio de la esperanza y la especulación de que la Reserva Federal pronto pondrá fin a su ciclo de subidas de tipos en respuesta a los signos de enfriamiento de la inflación.

El índice tecnológico Nasdaq Composite ha sido el que mejor se ha comportado de los tres principales índices estadounidenses, con un amplio margen, en lo que va de 2023, con una subida de casi el 31% gracias a la creciente expectación en torno a la inteligencia artificial y al regreso de los inversionistas a los maltrechos valores de crecimiento de antaño.

Por su parte, el índice de referencia S&P 500 y el selectivo Dow Jones Industrials han subido un 14.9% y un 2.3%, respectivamente, en lo que va de año.

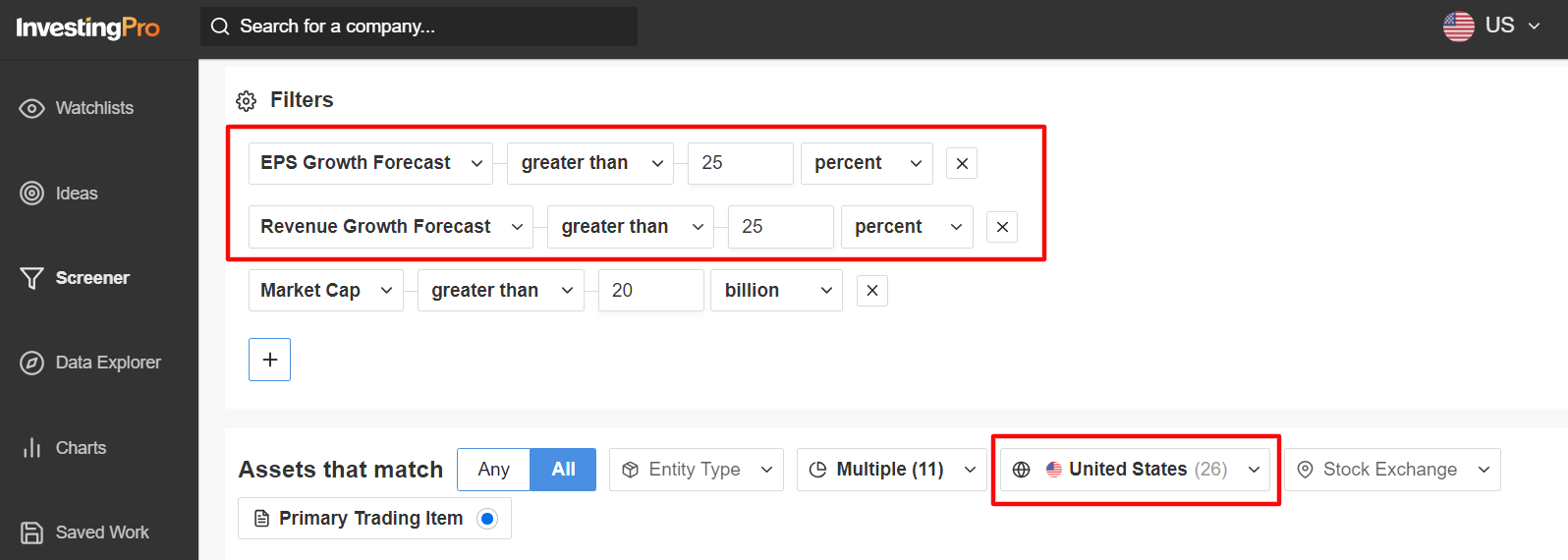

Estos 26 valores están preparados para ofrecer un crecimiento interanual del +25% tanto en beneficios por acción como en ingresos

En el contexto actual, he utilizado el filtro de valores de InvestingPro para buscar empresas preparadas para ofrecer un crecimiento anualizado de al menos el 25% o más, tanto en beneficios como en ventas, en el arranque de la temporada de resultados del segundo trimestre.

Fuente: InvestingPro

El filtro de valores de InvestingPro es una potente herramienta que puede ayudar a los inversionistas a identificar valores de alta calidad con un fuerte potencial alcista. Esta herramienta permite a los inversionistas filtrar un amplio universo de valores en función de criterios y parámetros específicos.

Algunos de los nombres destacados relacionados con la tecnología que aparecen en la lista son Palo Alto Networks (NASDAQ:PANW), CrowdStrike (NASDAQ:CRWD), Nvidia (NASDAQ:NVDA), Atlassian (NASDAQ: TEAM), Zscaler (NASDAQ: ZS), Cloudflare (NYSE:NET), Snowflake (NYSE:SNOW) y Arista Networks (NYSE:ANET).

Mientras tanto, Royal Caribbean (NYSE:RCL), Carnival (NYSE:CCL), Las Vegas Sands (NYSE:LVS), DoorDash (NYSE:DASH) y Warner Bros Discovery (NASDAQ:WBD) son algunos de los valores sensibles a los consumidores a tener en cuenta que también se prevé que ofrezcan un crecimiento optimista de los beneficios y los ingresos en el segundo trimestre.

Fuente: InvestingPro

Para ver la lista completa de los 26 valores que cumplían mis criterios, inicie su prueba gratuita de 7 días con InvestingPro y descubra información y datos imprescindibles.

Aquí está el enlace para aquellos que quieran suscribirse a InvestingPro y empezar a analizar valores por sí mismos.

Con InvestingPro, puede acceder cómodamente a una vista de una sola página de información completa y exhaustiva sobre diferentes empresas, todo en un solo lugar, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorra tiempo y esfuerzo.

Como parte de las rebajas de verano de InvestingPro, ahora puede disfrutar de increíbles descuentos en nuestros planes de suscripción por tiempo limitado:

No se pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos. Únase a InvestingPro hoy mismo y libere su potencial inversor. Dese prisa, ¡las Rebajas de Verano no durarán para siempre!

¡Las Rebajas de Verano ya están en marcha!

¡Descubre más sobre InvestingPro en este tutorial de Manolo - Lago de los Business!

Divulgación: En el momento de escribir este artículo, tengo una posición larga en el S&P 500, y el Nasdaq 100 a través del SPDR S&P 500 ETF (SPY), y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.