- La atención se centra en la temporada de presentación de resultados del segundo trimestre y los datos de ventas minoristas.

- Las acciones de Netflix reciben la calificación de compra ante el optimismo en torno a los datos de crecimiento de suscriptores.

- El rendimiento de Goldman Sachs será inferior debido a la debilidad de los resultados y las poco halagüeñas perspectivas.

Las acciones de Wall Street cerraron a la baja el viernes, mientras los inversores seguían evaluando las perspectivas de la economía, la inflación, los tipos de interés y los resultados de las empresas.

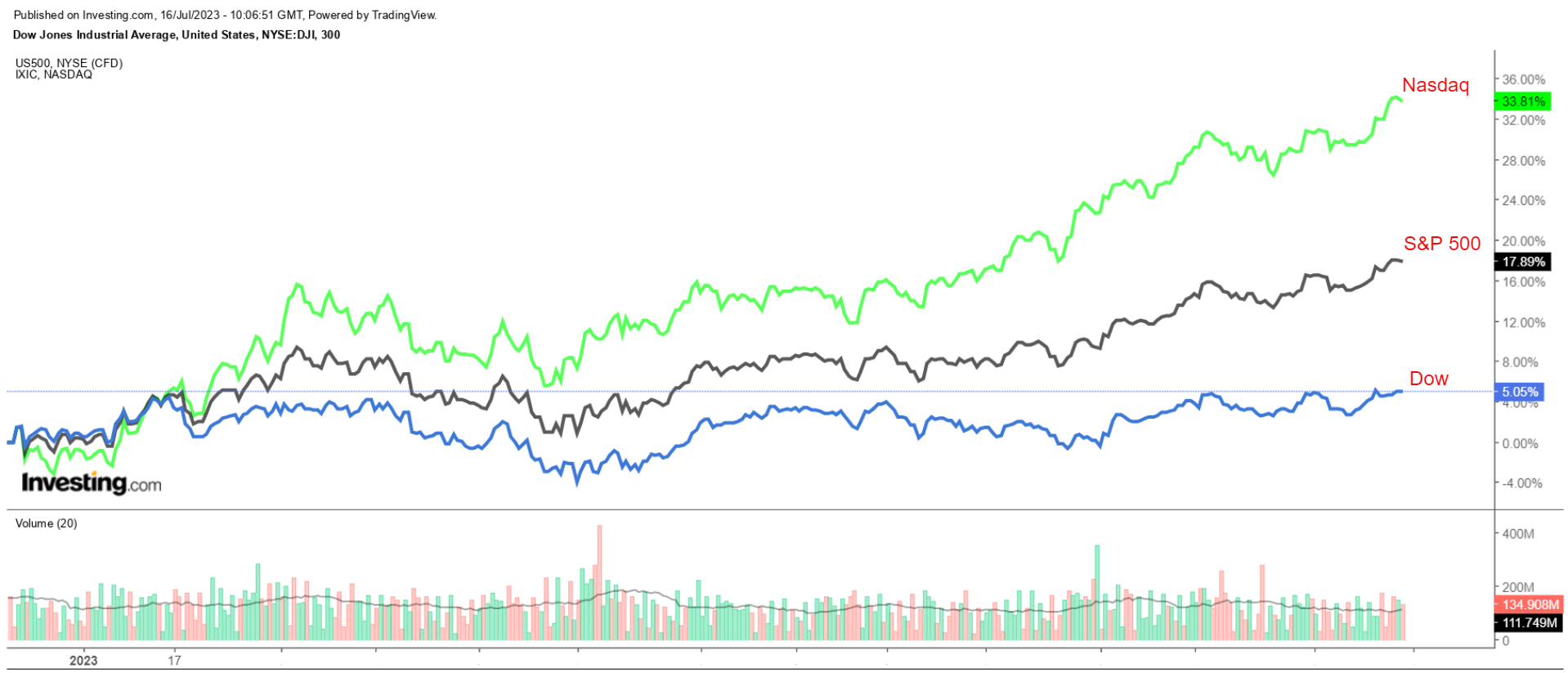

A pesar de los malos resultados del viernes, los tres principales índices bursátiles estadounidenses registraron impresionantes subidas semanales, ya que los datos de inflación aliviaron los temores a una subida de los tipos de interés.

En términos semanales, el índice Dow Jones de Industriales subió un 2,3%, su mayor subida semanal desde marzo. Por su parte, el S&P 500 y el Nasdaq subieron un 2,4% y un 3,3%, respectivamente.

Todo apunta a que esta semana será muy ajetreada, mientras la temporada de presentación de resultados del segundo trimestre entra en su fase álgida, con informes de varias empresas importantes, como Tesla (NASDAQ:TSLA), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP), Johnson & Johnson, American Airlines (NASDAQ:AAL), United Airlines y Taiwan Semiconductor.

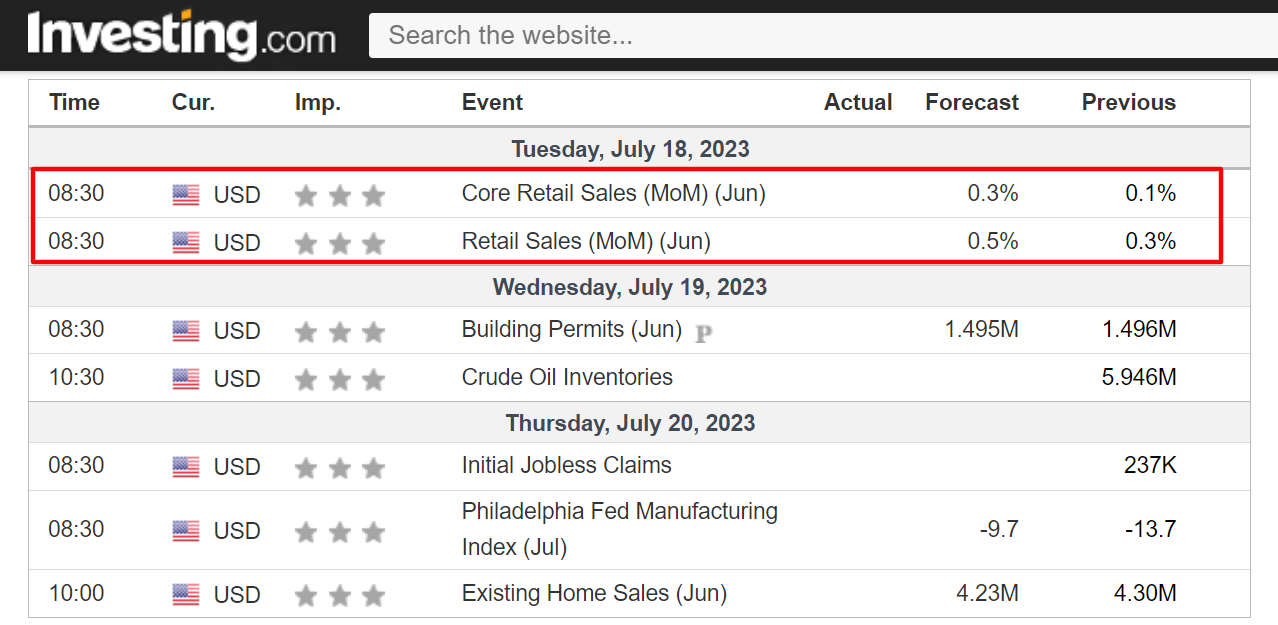

Además de los resultados, lo más importante en el calendario económico será el informe sobre las ventas minoristas de Estados Unidos de junio del martes; los economistas estiman un aumento general del 0,5% tras la subida del 0,3% del mes anterior.

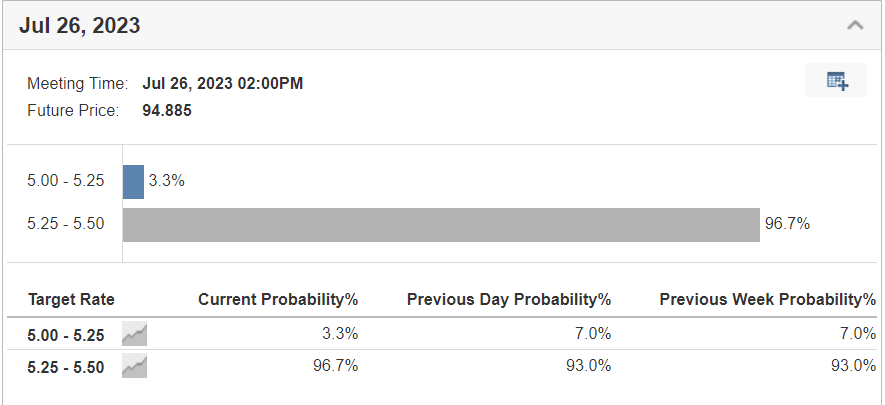

Mientras tanto, los miembros de la Reserva Federal entran en su periodo de silencio antes de la reunión de política monetaria del banco central estadounidense, prevista para los días 25 y 26 de julio.

Los mercados financieros valoraban el domingo en un 97% la posibilidad de una subida de tipos de 25 puntos básicos en la reunión de este mes, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Independientemente del rumbo que tome el mercado, a continuación destaco una acción que probablemente despierte la demanda y otra que podría sufrir más caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del 17 al 21 de julio.

Acciones a comprar: Netflix

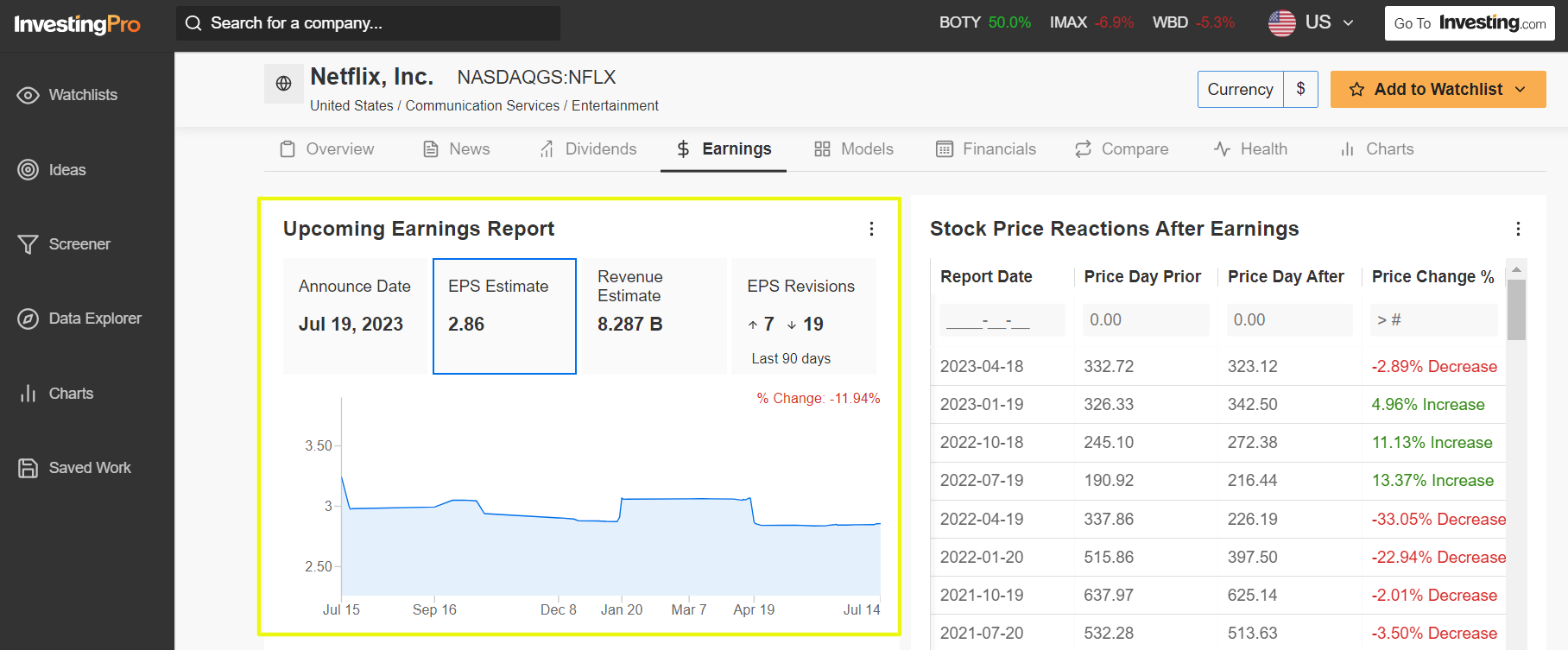

Creo que las acciones de Netflix (NASDAQ:NFLX) obtendrán mejores resultados esta semana, ya que el informe de resultados del segundo trimestre del gigante del streaming sorprenderá al alza en mi opinión, gracias a la mejora de las tendencias de la demanda de los consumidores y a unas perspectivas fundamentales favorables.

Netflix presenta sus resultados del segundo trimestre tras el cierre de las bolsas el miércoles 19 de julio a las 22:00 horas (CET). La negociación de opciones sobre Netflix implica una oscilación del precio de las acciones de aproximadamente el 9% tras el informe.

En mi opinión, las cifras de crecimiento de las ventas y los abonados de Netflix del segundo trimestre superarán las estimaciones, ya que se está beneficiando del lanzamiento de un servicio básico de bajo coste con publicidad y de la intensificación de los esfuerzos para acabar con el uso compartido ilegal de contraseñas.

Wall Street prevé que el beneficio por acción de la empresa con sede en Los Gatos, California, aumentará en 2,86 dólares, un 10,6% menos que los 3,20 dólares por acción del año anterior, debido al aumento del gasto en contenidos.

Sin embargo, todo apunta a que los ingresos aumentarán un 3,9% anual, hasta 8.280 millones de dólares, ya que el gigante del streaming se beneficia de la restructuración de su modelo de negocio, que incluye la incorporación de un nivel de suscripción respaldado por publicidad y de su actual ofensiva contra el uso compartido de contraseñas.

Todas las miradas se dirigirán hacia el que quizá sea el dato de mayor interés: el recuento de suscriptores de Netflix en el segundo trimestre. Los analistas de Wall Street esperan que el servicio de streaming haya sumado 1,8 millones de nuevos suscriptores durante el segundo trimestre.

De cara al futuro, creo que el pionero del vídeo en streaming ofrecerá unas previsiones optimistas que reflejarán la mejora de los márgenes operativos gracias a su servicio con publicidad, así como a las actuales iniciativas para reducir el uso compartido de cuentas y reducir costes.

Las acciones de Netflix cerraron el viernes en 441,91 dólares, nuevos máximos de 2023, lo que supone una valoración de la empresa de unos 196.000 millones de dólares.

Las acciones del líder del streaming han subido un 49,8% en lo que va de año, casi triplicando la subida del 17,3% del S&P 500 en el mismo periodo.

A pesar de las fuertes ganancias en lo que va de año, cabe señalar que las acciones de Netflix siguen muy infravaloradas según varios modelos de valoración de InvestingPro.

El precio objetivo medio de "valor razonable" de Netflix se sitúa en 533,99 dólares, lo que supone un potencial alcista del 20,8% con respecto al valor de mercado actual.

Acciones a vender: Goldman Sachs

Creo que las acciones de Goldman Sachs (NYSE:GS) sufrirán una semana difícil, ya que el último informe de resultados de la poderosa empresa de Wall Street probablemente revele un fuerte descenso del crecimiento tanto de los beneficios como de los ingresos debido al complicado entorno económico.

Los resultados financieros del segundo trimestre de Goldman se publicarán antes de la apertura del mercado, el miércoles 19 de julio a las 13:15 horas (CET), y es probable que, una vez más, se vean lastrados por una considerable desaceleración tanto en su unidad clave de banca de inversión como en su negocio de servicios de gestión de patrimonios, así como por una fuerte caída en la realización de operaciones.

La negociación de opciones implica una oscilación de aproximadamente el 4% para las acciones de Goldman Sachs tras el informe.

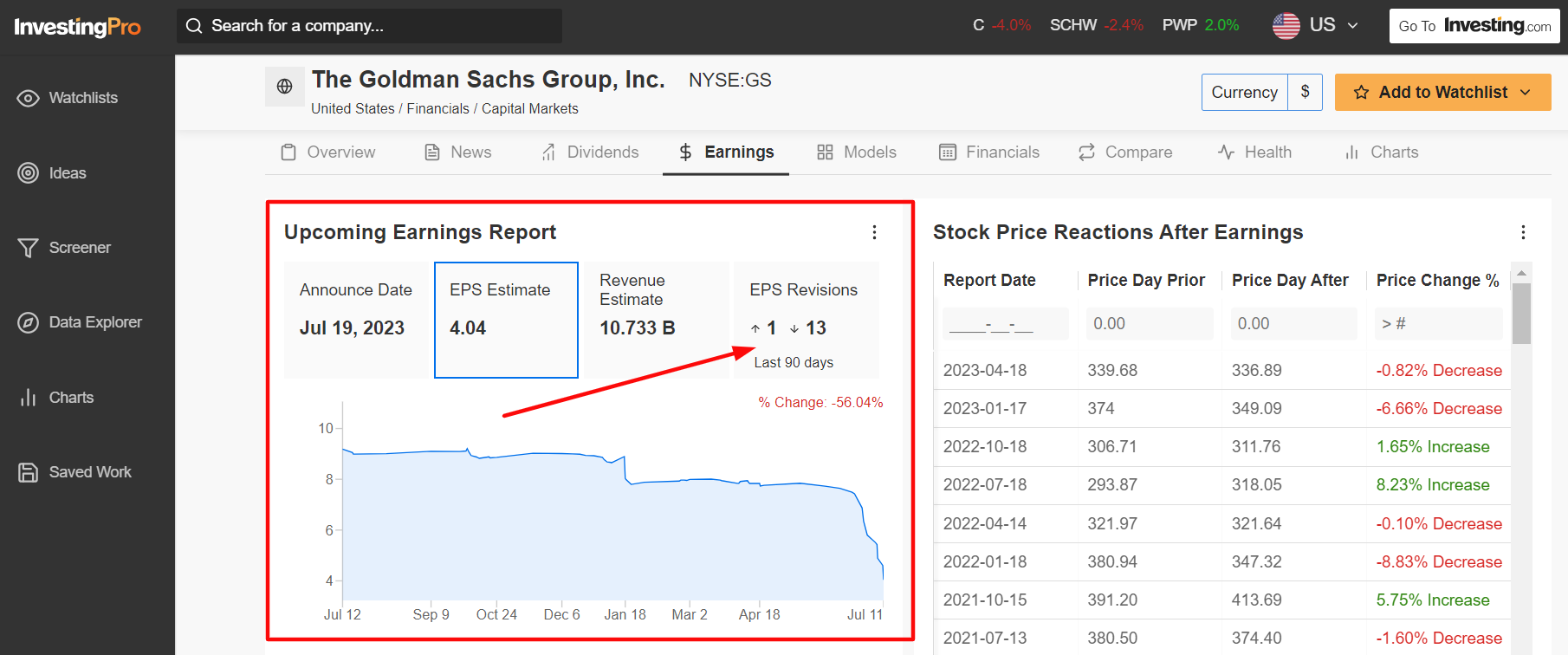

Una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un pesimismo creciente a la espera del informe; 13 de 14 analistas han recortado sus expectativas de beneficio por acción en los últimos 90 días.

El consenso prevé que Goldman Sachs registrará un beneficio por acción de 4,04 dólares, un 47,7% por debajo de los 7,73 dólares del año anterior.

Las expectativas de ingresos son igualmente preocupantes, ya que se prevé que el crecimiento de las ventas descienda un 9,5% interanual, hasta 10.730 millones de dólares, ante los persistentes problemas macroeconómicos.

Según las estimaciones de los analistas, se espera que la empresa de servicios financieros registre un descenso de los ingresos de banca de inversión del 32% con respecto al año anterior y un descenso de las operaciones del 17%.

Por ello, creo que el director ejecutivo de Goldman Sachs, David Solomon, se mostrará cauto a la hora de pronosticar un crecimiento de los ingresos de cara a los próximos meses, ya que el banco lucha contra el impacto negativo de un bache en la realización de operaciones a escala mundial, en la actividad de fusiones y en la suscripción de OPV en un contexto de tipos de interés más altos y de persistente incertidumbre económica.

Los ingresos mundiales procedentes de fusiones y adquisiciones en el primer semestre de 2023 cayeron un 38% frente al mismo periodo del año anterior, según datos de Refinitiv, lo que supone el primer semestre más débil en cuanto a realización de operaciones desde 2020, cuando la pandemia del Covid hizo estragos en la economía mundial.

Las acciones de Goldman Sachs cerraron la jornada del viernes en 326,19 dólares, lo que supone para el gigante de la banca de inversión con sede en Nueva York una valoración de 86.200 millones de dólares.

Las acciones han pasado apuros este año, cayendo un 5% en lo que va de 2023 y registrando un rendimiento considerablemente inferior al del mercado en general. En comparación, el principal ETF del sector financiero — el fondo Financial Select Sector SPDR®— ha ganado un 0,2% en lo que va de año.

No se pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos. Únase a InvestingPro hoy mismo y libere su potencial inversor. ¡Dese prisa, la oferta de verano termina mañana!

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y en el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY) y del ETF Invesco QQQ Trust (QQQ). También estoy posicionado en largo en el ETF Technology Select Sector SPDR (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Las opiniones expresadas en este artículo son exclusivamente las del autor y no deben tomarse como asesoramiento de inversión.