El ranking de las principales Bolsas en lo que llevamos de 2023 va de la siguiente manera:

- CSI chino +9%

- FTSE MIB italiano +8,73%

- Euro Stoxx 50 +8,60%

- Ibex 35 +8,37%

- Cac francés +8,07%

- Dax alemán +7,97%

- FTSE 100 británico +4,28%

- Nasdaq +6,44%

- S&P 500 +3,47%

- Nikkei japonés +1,76%

- Dow Jones +0,69%

Los mejores valores de la semana en el Ibex fueron Cellnex (BME:CLNX) +14,49%, Meliá (BME:MEL) +6,28%, IAG (BME:ICAG) +5,01%, Repsol (BME:REP) +3,05% y Ferrovial (BME:FER) +2,15%. Los peores fueron Unicaja (BME:UNI) -3,79%, Fluidra (BME:FLUI) -3,65%, Bankinter (BME:BKT) -3,53%, Merlin (BME:MRL) -3,40% y Grifols (BME:GRLS) -2,65%.

Sentimiento de los inversores (AAII)

* El sentimiento alcista, es decir, las expectativas de que los precios de las acciones suban en los próximos seis meses, aumentó 6,9 puntos porcentuales hasta el 31%. Aun así se mantiene por debajo de su media histórica del 37,5%.

* El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, cayó 6,9 puntos porcentuales hasta el 33,1%. Es la primera vez desde agosto de 2022 que el sentimiento bajista se sitúa por debajo del 40% en semanas consecutivas. Sigue por encima de su media histórica del 31%.

2 Apuntes importantes a tener en cuenta en el S&P 500

Algunas cositas interesantes que te quiero comentar S&P 500:

1º Sigue sin poder con la media móvil de 200 días. No pudo en marzo del 2022, en agosto de 2022, en diciembre de 2022 y ahora en enero de 2023. En algunas de esas ocasiones hizo un amago, empezó a superar un poco la media, pero sin éxito y acto seguido venían las caídas.

En algunos índices europeos se ha activado una señal alcista denominada cruce dorado, que es cuando la media móvil de 50 días cruza al alza la media móvil de 200 días. Pero en el caso del S&P 500 no se ha activado.

Mientras siga por encima de los 3.783 puntos no habrá problemas, pero urge romper la media de 200 días para empezar a remontar el vuelo.

2º Trazando niveles Fibonacci hasta el mínimo relevante (octubre de 2022) obtenemos una serie de zonas que generalmente actúan por un lado como objetivos de subida y por otro lado como resistencias.

La primera zona fue alcanzada en noviembre de 2022 y era el primer objetivo de la subida, actuando también como resistencia.

La segunda zona o segundo objetivo de subida a medio plazo se encuentra en los 4.150 puntos.

Dow Jones U.S. Dividend 100 sigue batiendo al Dow Jones en todos los periodos

Seguramente muchos inversores no conozcan los índices Dow Jones U.S. Dividend 100 y Dow Jones International Dividend 100.

Pues voy a explicar muy rápidamente qué son y en qué consisten, porque han obtenido buenos resultados en relación con sus índices de referencia en 2022, en un escenario afectado por la intensa subida de los tipos de interés, el aumento de los riesgos geopolíticos y la ralentización del crecimiento económico.

Ambos índices utilizan un riguroso proceso de selección a la hora de seleccionar sus componentes y para ello implementan una serie de criterios incluidos el valor, el crecimiento y, sobre todo, la calidad. Pero también destaca el requisito de que sólo pueden incluir compañías que hayan pagado dividendos durante al menos 10 años consecutivos. A continuación, los valores se clasifican en función de su rentabilidad por dividendo anualizada y finalmente se procede a seleccionar los 100 valores mejor clasificados en función de toda la puntuación.

Sus rentabilidades son muy interesantes, sobre todo en el caso del Dow Jones US Dividend 100 que bate al Dow Jones en prácticamente todos los periodos.

|

ÍNDICE |

3 años |

5 años |

10 años |

15 años |

|

Dj US Dividend 100 |

+13,18% |

+11,79% |

+13,84% |

+11,02% |

|

DJ International Dividendo |

+6,15% |

+6,06% |

+7,23% |

+5,34% |

Cómo aprovechar las subidas de precios de los alimentos del desayuno

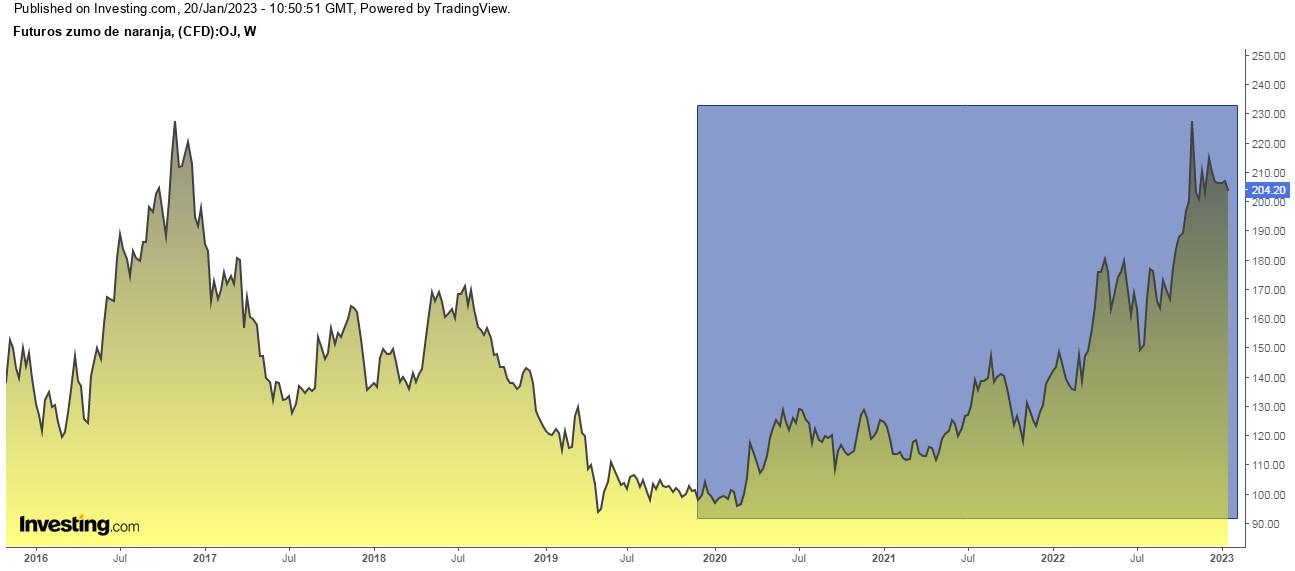

El zumo de naranja viene experimentando un tremendo rally alcista desde el comienzo del 2020 subiendo más de un +100%.

Pero el 2022 supuso el mayor rally debido a la mala cosecha en Estados Unidos por las plagas y la adversa meteorología. Recordemos que son Florida (EE.UU) y Brasil los dos principales centros de producción.

Y eso no es todo. Los cultivadores de naranjas de Florida están recogiendo su menor cosecha en casi 90 años, como consecuencia de una helada, dos huracanes y la enfermedad de los cítricos que está arrasando los cultivos. De hecho, se espera que Florida produzca sólo 18 millones de cajas de naranjas, lo que implica menos de la mitad de la cosecha del 2022 y un descenso del -93% respecto a la producción máxima de Florida en 1998.

Y para colmo, el Departamento de Agricultura dijo que la fruta de este año es pequeña, lo que significa que se necesitan más naranjas para llenar cada caja y exprimir para obtener la misma cantidad de zumo. Así las cosas, Florida producirá menos naranjas que California por primera vez desde la Segunda Guerra Mundial.

Añadir que tradicionalmente es en el segundo semestre cuando el precio del zumo de naranja tiene a tener un mayor aumento de volatilidad.

Si cogemos los alimentos tradicionales en el desayuno (cada país tiene sus costumbres, pero metamos todos como el café, la leche, el zumo de naranja, los huevos, la mantequilla, el bacon, pan, salchicha, tomates, champiñones, té, azúcar ), tendríamos un índice llamado Breakfast Bloomberg. Como imaginarás, está subiendo, ya que el coste de una cesta de productos para el desayuno aumentó en torno a 6,20 dólares con respecto al año anterior, con lo que los compradores apenas encontraron respiro de la inflación en los alimentos que ponen en su mesa por la mañana.

Destacar por ejemplo que el precio de los huevos en diciembre se disparó casi un + 6% con respecto al mes anterior, o la leche que fue el producto que más aumentó, junto con los huevos y la mantequilla. Esto demuestra que los artículos más afectados son los de primera necesidad.

Cada elemento tiene sus razones para comprender la subida de precios. El caso del café se debe a las adversas condiciones meteorológicas en Brasil, que es el primer productor de café a nivel mundial. El precio de la carne de cerdo por el incremento del coste de transporte (generalmente es desde finales del mes de febrero cuando el precio de los cerdos aumenta). El azúcar (tiende a moverse al alza entre septiembre y diciembre y baja a partir de enero). La soja (suele subir en febrero hasta alcanzar su máximo anual en junio, siempre que el año haya sido seco. Durante los meses del verano el precio cae siempre que no existan importantes problemas climatológicos. El maíz (la temporada de la siembra empieza a finales de la primavera y es el periodo en que los precios están más bajos. Los precios alcanzan su máximo en julio. Tras la cosecha vuelve a subir pero en febrero cae).