- El famoso indicador Warren Buffett para saber si el mercado está caro o barato, infravalorado o sobrevalorado, se encamina a máximos históricos.

- El sector bancario europeo es el más fuerte del Stoxx 600, veremos qué bancos son los que cotizan más baratos.

- Conoceremos las 14 acciones que más tienen en cartera los hedge funds y seguramente mucha gente eche en falta una.

- La pauta del semestre favorece al mercado y así lo muestra los últimos 96 años.

- ¿Cómo sacar el mayor partido al mercado? ¡Pruebe InvestingPro y gane en sus decisiones! ¡AHORA CON LAS REBAJAS DE VERANO! ¡Suscríbase AQUÍ por poco más de 7 euros al mes (24 céntimos al día) y consiga casi el 50% de descuento en su plan a 1 año! ¡A MITAD DE PRECIO!

Ranking de las Bolsas

Así van las principales Bolsas en lo que llevamos de año:

-

Nikkei japonés 22,26%

-

Nasdaq 22,14%

-

S&P 500 16,47%

-

FTSE MIB italiano 11,98%

-

Dax alemán 10,29%

-

Euro Stoxx 50 10,13%

-

Ibex 35 español 9,12%

-

FTSE 100 británico 6,09%

-

Hang Seng chino 4,41%

-

Dow Jones 4,26%

-

Cac francés 1,76%

Los bancos europeos que cotizan más baratos

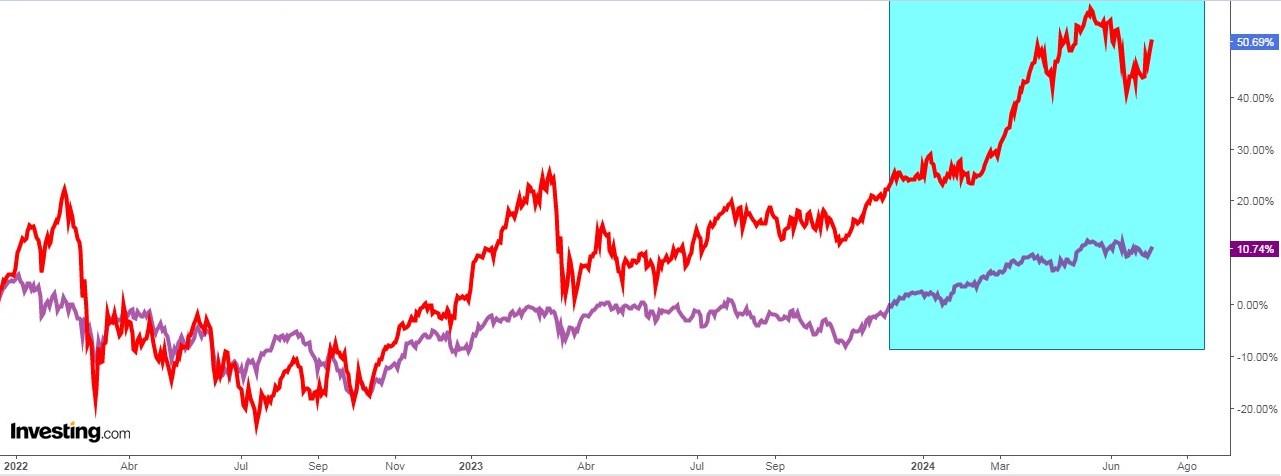

En la renta variable del Viejo Continente, es la banca el sector del Stoxx 600 con mejor rendimiento superando incluso al tecnológico.

Aquí podemos ver claramente el mejor comportamiento que este año está teniendo el sector bancario respecto al Stoxx 600.

El índice Stoxx Banks mantiene una clara tendencia alcista moviéndose dentro de su canal ascendente y cotiza con un fuerte descuento respecto al índice Stoxx 600, puesto que presenta un PER de 7 veces (su promedio histórico es de 10 veces) frente a un PER de 14 veces del Stoxx 600.

De entre los bancos europeos, los que cotizan más baratos son:

-

Raiffeisen (VIE:RBIV) Bank (PER 3,1 veces).

-

Société Générale (PER 3,6 veces)

-

BPER Banca (PER 5,33 veces)

-

Banca Monte dei Paschi di Siena (BIT:BMPS) (PER 5,63)

-

Banco Santander (BME:SAN) (PER 5,9 veces)

La pauta del semestre favorece al mercado y así lo muestra los últimos 96 años

La Bolsa de Estados Unidos lleva más de 15 años batiendo al resto, no en vano en poco más de dieciséis ejercicios acumula una rentabilidad del 502%, mucho mayor que 104% de las Bolsas mundiales y 65% de las Bolsas emergentes. Nunca en la historia ha habido un periodo de 15-16 años en el que el mercado norteamericano estuviese tan fuerte frente al resto.

Si nos centramos en la última década, es el sector tecnológico el más fuerte, con una rentabilidad total del 707% en comparación con el 238% del S&P 500.

Este 2024 el S&P 500 subió un 14,5 % en el primer semestre, lo que significa el 15º mejor inicio de año si analizamos los últimos 96. Eso sí, si no contáramos con las acciones de Nvidia (NASDAQ:NVDA) la subida habría sido de un 11%, y si no se tuviesen en cuenta las 7 Magníficas la subida sería aun menor, concretamente de un 6%. En el momento actual, las 10 acciones más relevantes del S&P 500 representaron el 77% de la ganancia total del índice, siendo el segundo mayor porcentaje en la historia, solo po detrás del año 2007.

Claro, teniendo en cuenta que el fuerte rally de la Bolsa estadounidense está impulsado por el sector tecnológico, es normal que surjan comparaciones con otras épocas, como las punto.com. Pero no tiene nada que ver. Puede parecer que el S&P 500 ha subido mucho en los últimos 5 años, pero no es así, “solo” ha subido un 85%. Y digo “solo” porque el índice subió un 220% en los últimos 5 ejercicios de la burbuja de Internet.

Por tanto, esas subidas tremendas y difíciles de justificar no es un fenómeno nada comparable con la situación actual.

He comentado anteriormente que el S&P 500 ha subido un 14,5% en el primer semestre y el Nasdaq Composite un 18%. En los últimos 96 años, solo en 29 años el S&P 500 ha subido mínimo un 10% en los primeros seis meses de un ejercicio, con lo que evidentemente no es algo muy habitual de ver. Lo positivo es que cuando eso sucede terminó el año con una rentabilidad promedio del 24%.

Las acciones que más tienen en cartera los hedge funds

Estas son las acciones que más tienen en cartera los hedge funds después del primer trimestre.

La verdad es que nadie podrá decir que hay alguna sorpresa importante. Lo que sí es cierto es que muchos echarán en falta una acción: Tesla (NASDAQ:TSLA).

-

Microsoft (NASDAQ:MSFT)

-

Amazon (NASDAQ:AMZN)

-

Alphabet (NASDAQ:GOOGL)

-

Apple (NASDAQ:AAPL)

-

Meta (NASDAQ:META)

-

Nvidia

-

Visa (NYSE:V)

-

JP Morgan (NYSE:JPM)

-

Berkshire Hathaway (NYSE:BRKa)

-

Mastercard (NYSE:MA)

-

UnitedHealth (NYSE:UNH)

-

Johnson&Johnson

-

ExxonMobil (NYSE:XOM)

-

Lilly

Indicador Warren Buffett indica que el mercado está muy caro

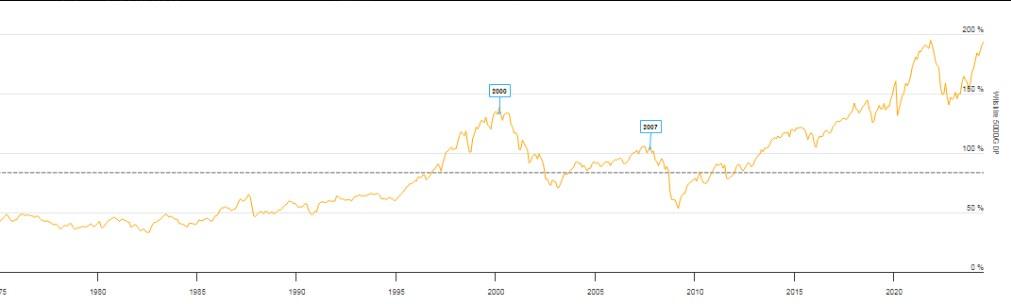

Este indicador tiene su origen en el año 2001 tras decir Warren Buffett que la relación entre la capitalización del mercado de valores y el producto interior bruto (PIB) es la mejor manera de saber si el mercado está caro o barato, si está infravalorado o sobrevalorado.

Por tanto, este indicador lo que hace es coger la capitalización bursátil de todas las acciones norteamericanas que cotizan en Bolsa y lo divide por la última cifra trimestral del producto interior bruto de EE.UU.

-

Si la cifra es inferior a 0,7 significa que el mercado está infravalorado.

-

Si la cifra se encuentra entre 0,9 y 1 significa que el mercado es neutral.

-

Si la cifra es mayor de 1,2 significa que el mercado está sobrevalorado.

Pues atento porque el indicador se aproxima a un máximo histórico.

Fuente: Longtermtrends

Realmente tampoco es una sorpresa, ya que mirando el PER del S&P 500 también se llega a la conclusión de que el mercado está caro. Una de las razones es que las previsiones de los resultados de las compañías son muy elevadas, pero como aun así se siguen superando, este es el motivo de que pese a estar caro el mercado sigue al alza.

¿Cómo seguir aprovechando las oportunidades del mercado? ¡INVESTINGPRO ESTÁ A MITAD DE PRECIO! Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por poco más de 7 euros al mes. Use el código INVESTINGPRO1 y obtenga casi el 50% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!