Tras un primer semestre muy pobre para los mercados de renta variable, los principales índices estadounidenses y europeos registraron su mejor rendimiento mensual desde noviembre de 2020. En Estados Unidos, el Nasdaq subió un 12,5%, mientras que el S&P 500 ganó un 9,3%. El MSCI Europe ex-UK subió un 7%, mientras que el Topix de Japón ganó un 3,7% (ambos en dólares).

Cómo se explica semejante repunte, frente a temores de recesión, tasas de inflación récord, múltiples subidas de tipos de los bancos centrales y la revisión a la baja de las expectativas de crecimiento de los beneficios.

Parece que los inversores ven ahora la acumulación de malas noticias como buenos indicadores para los mercados. En otras palabras, la desaceleración muy pronunciada de la economía mundial puede obligar a los bancos centrales a poner fin al endurecimiento monetario muy pronto. Cabe señalar que el rendimiento superior del estilo de crecimiento (+11% para el índice de crecimiento global) en comparación con el estilo estilo valor (+4,6%) se produjo al mismo tiempo que la caída de los los rendimientos de los bonos.

No todos los mercados de renta variable se recuperaron en julio, ya que el MSCI Emerging Markets y el MSCI Asia ex-Japan registraron ambos registraron rendimientos ligeramente negativos durante el mes.

Bonos

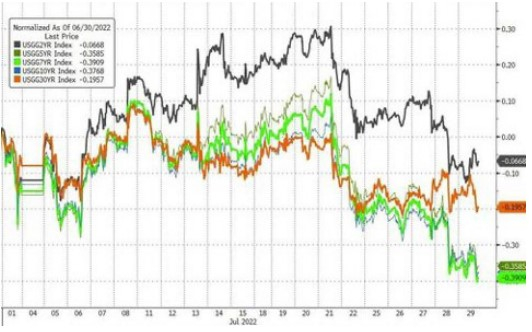

Los rendimientos de los bonos caen y los diferenciales de crédito se estrechan a pesar de las subidas de los tipos de interés por parte de la mayoría de los bancos centrales, los mercados de bonosse comportaron muy bien en julio. El temor a una recesión, o a una fuerte desaceleración de la economía mundial, permitió que toda la curva de rendimiento del Tesoro de EE.UU. durante el mes. La caída de la duración intermedia (con una caída de 39 puntos básicos en el rendimiento a 7 años). superó a los de menor duración (caída de 7 puntos básicos en el 2 años) y los más largos (19 puntos básicos en el 30 años).

El regreso de los inversores a los activos de riesgo ha provocado un endurecimiento de los diferenciales de crédito. El índice de bonos de grado de inversión (en USD) subió un 4,2% en el mes, mientras que el índice de alto rendimiento del 6,3%. El índice JP Morgan Emerging Market Bond Index en USD subió un 3,1%. En cambio, los bonos de los mercados emergentes en moneda local disminuyeron ligeramente debido a la fortaleza del dólar y a la reticencia de los de los inversores a invertir en este segmento tras el impago de Sri Lankan.

En Europa, la crisis política en Italia provocó un aumento de los diferenciales entre los rendimientos de los bonos italianos y el Bund alemán.

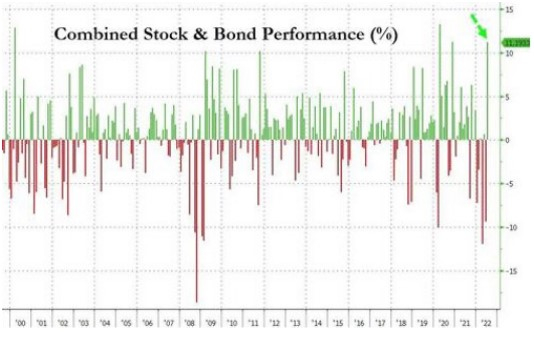

Un mes excepcional para las carteras multiactivas

El primer semestre de 2022 fue el peor de la historia para una cartera denominada cartera "60/40" (60% invertido en renta variable estadounidense y 40% en bonos en dólares). El repunte de los mercados de renta variable y de renta fija en julio ha provocado un rendimiento espectacular en este tipo de carteras. De hecho, se trata del segundo mejor rendimiento mensual desde marzo de 2000, con una ganancia del 11,2% (el mejor rendimiento data de abril de 2020). Hay que tener en cuenta que, a pesar de este espectacular repunte, el rendimiento de una cartera 60/40 desde principios de año (-10,7%).

Sigue siendo la peor de la historia a estas alturas del año. A nivel mundial, la capitalización bursátil de los mercados de renta variable y de renta fija se ha se ha apreciado en 7 billones de dólares en las dos últimas semanas del mes.

Corrección de las materias primas

Las materias primas experimentaron un tremendo mercado alcista entre el mínimo de Covid de marzo de 2020 y marzo de 2022, con el índice de materias primas triplicó su valor durante este periodo. Entre marzo y junio de 2022, la clase de activos entró en una fase de consolidación que refleja el efecto del endurecimiento monetario por parte de los bancos centrales y la subida del dólar. Pero en las últimas semanas, los inversores se han puesto en retirada de liquidez tenga efectos drásticos en la futura demanda de materias primas, provocando una corrección del índice S&P GSCI Commodities. Industriales y las materias primas agrícolas registraron los mayores descensos.

Gracias a una recuperación en la última semana del mes, el índice sólo ha bajado ligeramente en este periodo. El petróleo sigue siendo el activo que mejor se comporta desde principios de año, con una ganancia del 31%. La buena noticia es que el descenso de los precios de las materias primas debería traducirse en una menor presión inflacionista en los próximos meses.

El mes de la paridad para el euro

En julio, el euro siguió debilitándose frente al dólar pero también frente al franco suizo. La moneda única se encuentra por debajo de la paridad con el franco suizo (en torno a 0,97 a finales de mes) a pesar de la subida de tipos del BCE. El euro tocó brevemente la paridad con el dólar antes de fortalecerse ligeramente a finales de mes.

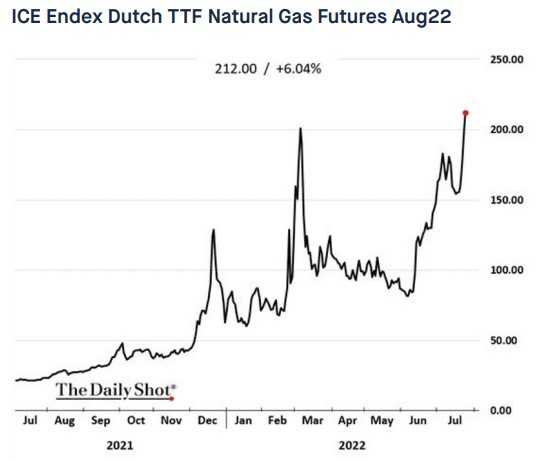

Las razones de la debilidad del euro son múltiples: La política italiana (y la dimisión de Mario Draghi), el posicionamiento del mercado, que no parece haber aún integrado todas las malas noticias y, sobre todo, los elevados riesgos de recesión vinculados a la crisis energética. El presidente Vladimir

Putin está utilizando las exportaciones de gas natural ruso a Europa como arma económica. La drástica caída de las exportaciones de energía a Europa está haciendo que los precios del gas se disparen, así como los de la electricidad en toda Europa, a pesar de estar en pleno verano.

Los precios récord de este invierno llevarían a un racionamiento de la electricidad con impacto en la producción, lo que a su vez, la economía europea entraría en recesión, con consecuencias negativas para el euro.

Si estos artículos son de tu interés o deseas podamos desarrollar otros temas, por favor puedes informarnos en los comentarios.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Julio fue el mejor mes para los mercados de renta variable desde noviembre de 2020

Publicado 05.08.2022, 19:04

Actualizado 03.04.2024, 21:09

Julio fue el mejor mes para los mercados de renta variable desde noviembre de 2020

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.