-

El aumento de los precios del GNL y la ampliación de los diferenciales de las tasas de interés hacen mella en el yen

-

El par USD/JPY, un indicador de la fortaleza del dólar, está cerca de los máximos de los últimos 32 años

-

El Nikkei ha superado con creces a otros mercados

Mientras la crisis energética se agrava en Europa, los inversionistas no deberían pasar por alto la grave situación de Japón. El país insular y la tercera economía del mundo dependen cada vez más de fuentes de energía extranjeras, especialmente del gas natural.

Tras la catástrofe nuclear de Fukushima de 2011, el gas natural se consideró una fuente de menor riesgo para producir energía. Desgraciadamente, nadie pudo prever los precios balísticos de la energía que llegarían poco más de una década después. El último precio en el Japan-Korea Marker (JKM) para el GNL fue la friolera de 55 dólares, según datos del ICE. Para contextualizar, hace poco más de dos años cotizaba por debajo de los 2 dólares.

Los precios del GNL en el JKM se disparan de 2 a 69 dólares

Fuente: TradingView

Fuente: TradingView

Subida USD/JPY: ¿Qué pasa?

Junto con los costos agobiantes para producir electricidad en el país, el Banco de Japón ha sido más lento a la hora de subir su tasa de política monetaria en comparación con la Reserva Federal de Estados Unidos. El gobernador del Banco de Japón, Kuroda, sigue manteniendo el estribillo de que el problema de la inflación del país está causado por el aumento temporal de los precios de las materias primas. Como resultado, el diferencial de tasas de interés entre los bonos del Tesoro de EE.UU. y los JGB se ha ampliado este año, lo que ha contribuido a provocar una fuerte depreciación del valor del yen. El cruce USD/JPY está ahora cerca de su nivel más alto desde 1990. Esto se produce mientras el par EUR/USD atrae casi toda la atención de los medios de comunicación en el mundo de las divisas. A 142 yenes por dólar, el USD/JPY ha subido un 40% desde el nivel de finales de 2020.

USD/JPY: Una subida del 40% desde finales de 2020

Fuente: TradingView

Fuente: TradingView

Yen: La peor divisa en 2022

Fuente: The Wall Street Journal

Fuente: The Wall Street Journal

¿Se avecinan más pérdidas para el yen?

Veo que se avecinan más problemas para los que tienen posiciones largas en el yen. Erik Nelson, de Wells Fargo, coincide en que espera que el USD/JPY toque los 150 a finales de este año. Goldman Sachs ve 145.

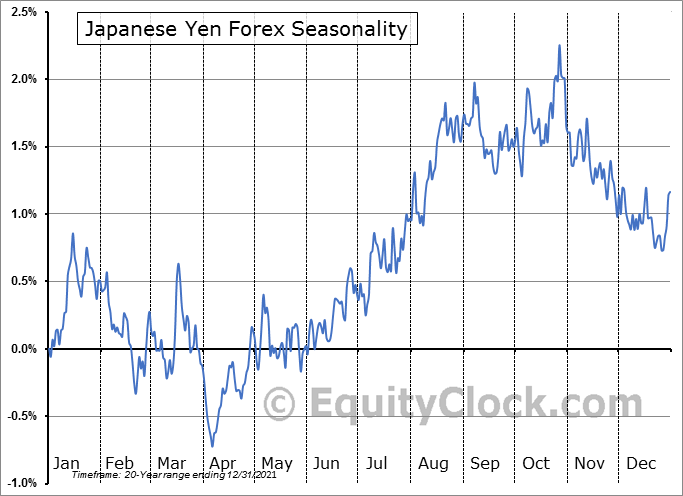

Además, según los datos de Equity Clock, el periodo de septiembre a octubre suele ser cuando el yen alcanza su máximo. Desde abril hasta mediados de agosto ha sido, en promedio, un período de fortaleza para la moneda. En 2022 no lo hemos visto, lo que nos indica que el mercado es especialmente débil. El motor fundamental para una nueva caída del yen (una subida del USD/JPY) podría ser los actuales problemas energéticos y un mayor diferencial de tasas de interés entre Estados Unidos y Japón.

Tendencias estacionales: Un yen más débil desde noviembre hasta principios de abril

Fuente: Equity Clock

Evaluación del mercado de valores japonés

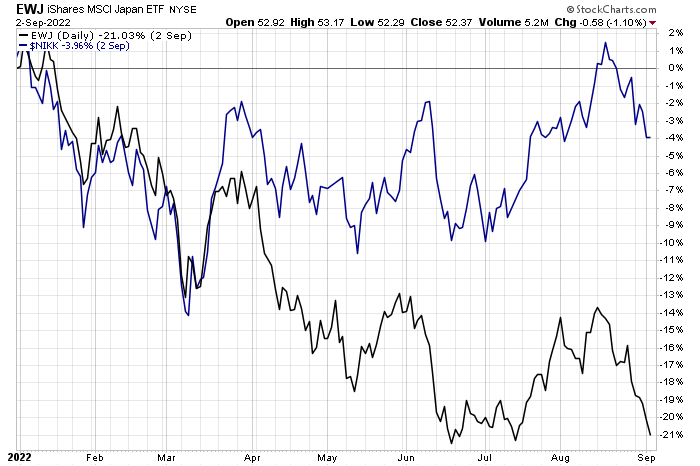

Echemos un vistazo a lo que está ocurriendo con la renta variable japonesa. El gráfico siguiente ilustra lo decisivo que ha sido el movimiento del yen este año.

En lo que va de 2022, el ETF iShares MSCI Japan (NYSE:EWJ) ha bajado más de un 21%, superando al S&P 500. Sin embargo, el Nikkei 225 ha bajado sólo un 4%. La diferencia entre ambos se explica simplemente por los movimientos de las divisas. El Nikkei tocó fondo a principios de marzo, mucho antes del mínimo del S&P 500 del 16 de junio, y ha habido una fuerza relativa entre los valores japoneses. Dado este impulso, considero que el Nikkei (acciones japonesas largas en términos de yenes) es el mejor lugar para posicionarse para el balance del año.

Viendo el impacto del yen: Nikkei vs. EWJ YTD

EWJ Diario

Fuente: Stockcharts.com

Conclusión

La crisis energética continúa desarrollándose. Los inversionistas deben vigilar todos los mercados mundiales de renta variable, así como los movimientos de las principales divisas, para determinar la asignación de activos a corto plazo. Japón es una fuente de fortaleza y estabilidad relativa de los precios este año, pero es fundamental saber cómo jugarlo.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.