Solo faltan unos días para Navidad y la mayoría de niños ya deben haber escrito sus cartas a los Reyes y, seguramente, la mayoría de padres ya habrán tenido la oportunidad de hacer realidad uno o dos de esos deseos. Al igual que los peques, los inversores también tienen sin duda algunas ideas sobre lo que quieren. Sin embargo, en vez de escribir cartas pidiendo regalos, utilizan los precios de mercado para expresar sus deseos.

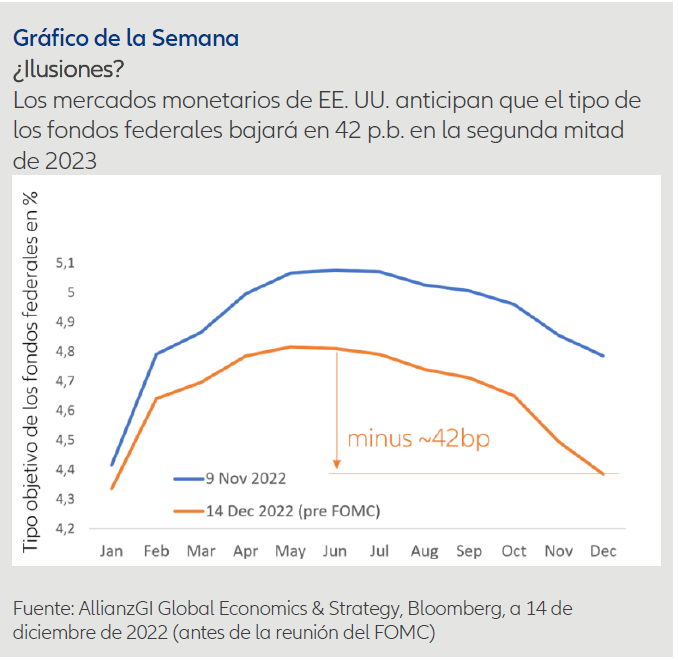

Los inversores en renta fija están claramente esperando que la Reserva Federal estadounidense no suba el tipo de los fondos federales por encima del 5% en 2023; de hecho, lo mejor sería que el tipo de referencia se mantuviera por debajo de ese umbral. Y si la inflación cayera tan drásticamente que fuera posible rebajar los tipos una o dos veces (en 25 puntos básicos cada vez) en la segunda mitad del año, los inversores en renta fija estarían definitivamente muy contentos. Esos deseos podrían hacerse realidad si las tensiones del mercado laboral estadounidense se relajan con rapidez en los próximos meses, debido a un aumento inesperado de la oferta porque la gente vuelve a incorporarse al mercado de trabajo, y/o debido a una reducción de la demanda porque la actividad se desacelera considerablemente. Los mercados monetarios ya parecen estar descontando unas expectativas de recortes de los tipos. No obstante, no todos los deseos se hacen realidad, como la vida nos ha demostrado a la mayoría de nosotros.

Los inversores en renta variable también estarían bastante contentos si los bancos centrales no subieran mucho más los tipos de interés. Unos tipos más bajos podrían dar un respiro a las valoraciones. Con todo, es seguro que a los inversores en acciones no les gustaría que se rebajaran los tipos a causa de una mayor desaceleración económica. De momento, los modelos de la mayoría de analistas no incluyen una caída de los beneficios similar a los descensos registrados en recesiones anteriores, si bien las previsiones para el próximo año son bastante más moderadas de lo habitual. Está claro que los inversores en renta variable están deseando que se produzca un “aterrizaje suave”. Su deseo podría convertirse en realidad si los principales bancos centrales ajustan su endurecimiento monetario al ritmo exactamente necesario, algo que no es imposible, pero sí muy difícil.

Claves de la próxima semana

Tras una semana cargada de datos, no tendremos tantas publicaciones los días anteriores a la Navidad. No obstante, habrá algunos anuncios importantes. Durante la semana, se publicarán varias series de datos del mercado de la vivienda estadounidense, incluido el índice de confianza de la Asociación Nacional de Constructores de Viviendas (NAHB), los inicios de obra y los permisos de construcción. Además, se sabrán algunos datos de confianza de los consumidores, como el índice de la Comisión Europea para la zona euro, el índice de confianza del consumidor (GfK) de Alemania y el índice de The Conference Board de EE. UU. La reciente e importante caída de los precios del petróleo podría contribuir, en cierta manera, a una estabilización. En cuanto a la política de los bancos centrales, destaca la reunión del Banco de Japón (BoJ) el martes. Durante el resto de la semana, también se publican los datos de inflación de Japón de noviembre.

En conjunto, parece que los deseos de algunos inversores serán bastante difíciles de cumplir en los próximos meses. Podría resultar imposible combinar una rápida tendencia bajista de la inflación y una política monetaria no tan restrictiva con una actividad económica casi indemne y unos beneficios empresariales holgados.

Les deseo un feliz año nuevo lleno de salud, ¡y que algunos de sus deseos se hagan realidad!

Atentamente,

Stefan Rondorf