- Los operadores reducen las apuestas sobre la próxima subida de tasas

- Recuerde que sigue siendo un mercado bajista

- El dólar cae

El lunes, los operadores subieron los futuros del Dow Jones, el S&P 500, el NASDAQ 100 y el Russell 2000, así como las acciones europeas, al reducirse las expectativas de subidas agresivas de las tasas de interés por parte de la Reserva Federal estadounidense,

El STOXX 600 saltó un 1.2% a las 4:18 AM EST, y el indicador paneuropeo alcanzó su máximo desde el 10 de junio.

El repunte mundial sobrevivió al fin de semana a pesar de la avalancha de advertencias de recesión, y algunos observadores del mercado sugirieron que los inversionistas "mantenían la cautela antes de la reunión de política del Banco Central Europeo y de la reanudación programada del flujo de gas ruso a través del gasoducto Nord Stream 1". A primera vista, el rally no parece ser cauteloso. Sin embargo, creo que la tendencia continuará a la baja.

El STOXX 600 ha estado probando la parte superior de un rango desde el 13 de junio y los mínimos de mayo.

Aquí vemos el principio técnico de cómo el soporte roto se convierte en resistencia cuando la dinámica del mercado cambia. El índice de referencia también encontró ayuda en el mínimo del 7 de marzo. Aunque el índice podría tocar fondo, espero que la línea de tendencia bajista desde el máximo histórico del 4 de enero supere el soporte desde el 7 de marzo.

Asia encontró su propio viento de cola: las noticias positivas procedentes de China, con la Comisión Reguladora de Bancos y Seguros prometiendo gestionar los riesgos asociados a cinco bancos rurales de las provincias de Henan y Anhui.

El Hang Seng de Hong Kong subió un 2.7%, poniendo fin a una racha de cinco días de pérdidas y superando los resultados de la región.

El rebote no se hizo esperar.

El índice confirmó su línea de tendencia alcista desde el mínimo del 15 de marzo, reforzando la posibilidad de un triángulo ascendente alcista, ya que los compradores están dispuestos a comprar a precios cada vez más altos, mientras que los vendedores parecen más templados, dispuestos a vender sólo al mismo precio alto. Una ruptura al alza consolidará el patrón, creando un efecto técnico de dominó, que impulsará al precio a volver a probar los máximos de febrero. Naturalmente, una ruptura a la baja cambiará la mecánica del mercado a la baja. Obsérvese que el triángulo intrínsecamente alcista se está desarrollando en el infame nivel inferior de marzo de 2020.

Aunque el repunte del mercado de valores parece alcista, recuerde que los mercados bajistas también tienen repuntes. Algunos de los repuntes más fuertes del mercado se producen durante los mercados bajistas, pero las acciones siguen estando sesgadas a la baja.

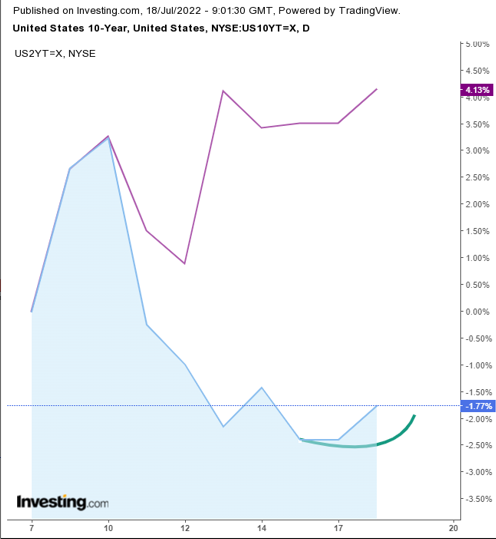

Los comentarios del presidente de la Fed de Atlanta, Raphael Bostic, y de James Bullard, de St. Louis, en el sentido de que no apoyan una subida completa del 1% de las tasas de interés, así como la previsión de inflación a largo plazo de los consumidores, que ha descendido al 2.8% desde el 3.1% del mes pasado, hacen que los operadores esperen ahora una subida de 75 puntos base en la próxima reunión del FOMC. Podemos ver la reducción de las expectativas de subida reflejadas en el rendimiento invertido.

Aunque invertida, lo que aumenta el riesgo de recesión, la curva se aplanó. Tras la divergencia negativa del viernes, el rendimiento del bono a 10 años se unió a su homólogo de 2 años en una subida.

El dólar cayó por segundo día, ya que los operadores se apresuraron a capitalizar la subida de 100 puntos base, erróneamente valorada. También existe el impulso técnico para un descenso en este momento.

El dólar ha subido muy por encima de sus líneas de tendencia alcista. Obsérvese cómo las diferentes medias móviles principales se alinean con otras líneas de tendencia. La 200 con la línea de tendencia que sigue la tendencia alcista desde el mínimo de mayo de 2021, la 100 con la que sube desde el mínimo de principios de febrero de este año, y la 50 con la que sube desde el mínimo del 31 de marzo.

El RSI ha alcanzado condiciones de sobrecompra y ha retrocedido, lo que ha provocado una señal de venta. Los operadores agresivos se pondrán en corto, mientras que los cautelosos pueden esperar una posición larga para operar con la tendencia principal. Cada una de las líneas de tendencia representa niveles de riesgo de compra decrecientes.

El oro subió por primera vez en tres sesiones por la debilidad del dólar.

El RSI alcanzó la condición de mayor sobreventa desde agosto de 2018 y volvió a subir para dar una señal de compra en el corto plazo. Por el contrario, la promedio móvil de 50 días cruzó por debajo del de 200 a principios de mes, proporcionando una señal bajista a largo plazo. El nivel de 1,670 dólares es un fuerte soporte que podría justificar un rebote. Sin embargo, si el precio cae por debajo de él, se creará un tope masivo con dramáticas implicaciones bajistas. El oro podría seguir siendo volátil antes de la próxima reunión de la Fed.

La menor expectativa de las tasas y la relativa debilidad del dólar, junto con la reducción del riesgo de mercado, impulsaron la subida de Bitcoin.

La criptomoneda está alcanzando la cima de su rango. Una ruptura al alza probablemente empujará a la moneda digital a volver a probar el nivel de los 30,000 dólares. Una ruptura a la baja extenderá la caída que he estado esperando durante mucho tiempo. El promedio móvil de 200 semanas mantiene el precio.

A continuación:

- El martes se publica el CPI de la zona euro.

- El martes se publican los permisos de construcción en EEUU.

- El martes habla el gobernador del Banco de Inglaterra Bailey.

Aviso: El no tiene ninguna posición descrita en el artículo.