Investing.com - Si algo tenían en claro los miembros del Comité Federal del Mercado Abierto (FOMC) de la Reserva Federal (Fed) en septiembre es que el ambiente económico en Estados Unidos aún estaba plagado de incertidumbre y sin claridad sobre si el proceso desinflacionario se había consolidado para lograr que el avance de los precios al consumidor se modere al objetivo del 2% planteado por las autoridades.

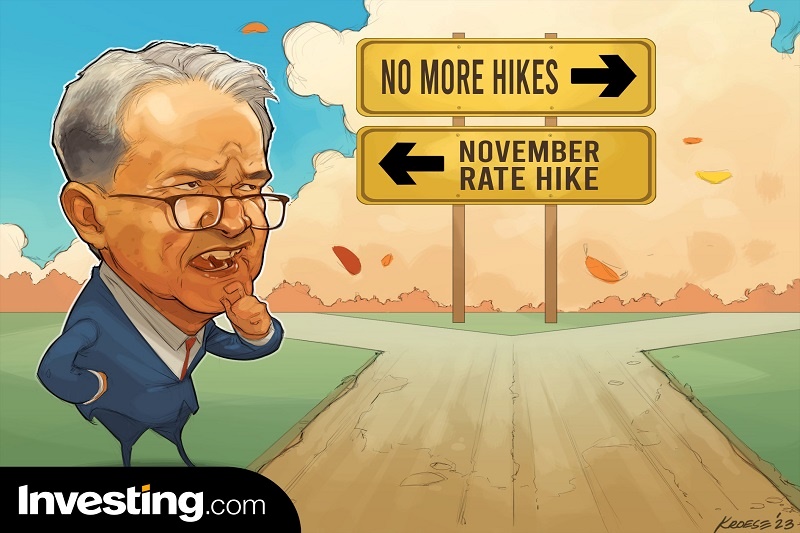

Al haber decidido el dejar las tasas de interés sin cambios, en el rango de 5.25 a 5.50% el mes pasado, la mayoría de los miembros del FOMC inclinaban la balanza hacia la posibilidad de que aún no han terminado con el apretamiento monetario del ciclo actual, según las minutas del FOMC de la reunión de septiembre.

“La mayoría de los participantes consideró que probablemente sería apropiado un aumento más en la tasa objetivo de los fondos federales en una reunión futura, mientras que algunos consideraron probable que no se justificaran más aumentos”, se lee en el documento dado a conocer por la Fed este miércoles.

Aún con esta discrepancia, los participantes mostraron una visión común para las próximas decisiones: se está en condiciones de proceder con cautela. Con esto, las decisiones de política monetaria en cada reunión seguirían basándose en la información entrante y sus implicaciones para las perspectivas económicas, así como el equilibrio de riesgos.

“Los participantes esperaban que los datos que llegarían en los próximos meses ayudarían a aclarar en qué medida el proceso de desinflación continuaba y los mercados laborales estaban alcanzando un mejor equilibrio entre la oferta y la demanda. Esta información sería valiosa para determinar el alcance de un endurecimiento adicional de las políticas que podría ser apropiado para devolver la inflación al 2%”, refieren las actas de la reunión.

El llamado a la cautela se explica en parte al alto grado de incertidumbre que prevalece en torno a las perspectivas económicas, incrementada por la huelga de los trabajadores del sector automotriz.

“Muchos participantes observaron que una intensificación de la huelga planteaba tanto un riesgo al alza para la inflación como un riesgo a la baja para la actividad”, se lee.

Además, la mayoría señaló riesgos al alza para la inflación derivados del aumento de los precios de la energía que podrían revertir parte de la reciente desinflación o el riesgo de que la inflación resulte más persistente de lo esperado.

En cuanto a riesgos para la actividad económica, “varios participantes” refirieron que las condiciones crediticias podrían endurecerse más de lo esperado si el sector bancario experimentaba nuevas tensiones; la posibilidad de que la desaceleración económica en China; o un cierre prolongado del gobierno estadounidense.

“Todos los participantes coincidieron en que la política debería seguir siendo restrictiva durante algún tiempo hasta que el Comité confíe en que la inflación está descendiendo de manera sostenible hacia su objetivo”, resaltaron las minutas.

Con este panorama, varios participantes reconocieron que las tasas de interés pudieron ya haber llegado a su punto máximo o estar cerca de llegar a éste, por lo que consideraron que el enfoque de las decisiones y comunicaciones de política monetaria debería pasar de cuánto aumentar la tasa de política a cuánto tiempo mantenerla en niveles restrictivos.