Por Sujata Rao

LONDRES, 15 jul (Reuters) - Las bolsas europeas subían el viernes y Wall Street se inclinaba por una apertura al alza, ya que los riesgos de una crisis política inmediata en Italia parecían disminuir y dos autoridades de la Fed rebajaron las expectativas de una subida más agresiva de las tasas de interés en Estados Unidos este mes.

* Los mercados siguen preocupados por la posibilidad de que la economía mundial se dirija a una recesión, ya que los bancos centrales se apresuran a controlar una inflación galopante, y esta semana se han producido fuertes subidas de las tasas de interés en Canadá, Nueva Zelanda, Chile, Corea del Sur y Filipinas.

* Los temores a una recesión económica se vieron avivados el viernes por los datos chinos, que mostraron un crecimiento anualizado del 0,4% en el segundo trimestre, el peor desde al menos 1992, excluyendo los primeros meses de 2020, cuando estalló la pandemia del COVID.

* Los datos reflejan el colosal golpe de los confinamientos generalizados por COVID. Las acciones chinas cayeron un 1,7% y arrastraron al índice MSCI de Asia-Pacífico sin considerar a Japón a mínimos de dos años.

* "Los movimientos de hoy (...) se deben a que los gobernadores de la Reserva Federal potencialmente descartaron un alza de 100 puntos básicos, por lo que se ha enfriado un poco la reacción de pánico de los precios que habíamos visto a principios de la semana", dijo Rohan Khanna, estratega de UBS (SIX:UBSG).

* Khanna se refirió a los comentarios del jueves del gobernador de la Reserva Federal, Christopher Waller, y del presidente de la Fed de San Luis, James Bullard.

* Considerados como autoridades de línea dura, ambos funcionarios se mostraron a favor de una subida de tasas de 75 puntos básicos en julio, en lugar de los 100 puntos básicos por los que algunos habían apostado, después de que los datos mostraron que la inflación de junio en Estados Unidos fue del 9,1%.

* En tanto, el presidente de Italia rechazó la dimisión del primer ministro Mario Draghi, lo que evitó un colapso inmediato del gobierno, aunque el destino de la coalición sigue en el limbo.

* El índice paneuropeo de acciones STOXX 600 subía un 0,8%, mientras que las acciones italianas rebotaban un 1,3%, tras la caída del 3,4% del jueves. Los futuros del S&P 500 y del Nasdaq apuntan a una apertura de Wall Street al alza, con una subida de alrededor del 0,3%.

* Sin embargo, los mercados podrían verse presionados por los resultados del segundo trimestre de las empresas, que hasta ahora han sido en su mayoría decepcionantes.

* Varias empresas europeas publicaron el viernes resultados poco halagüeños, mientras que el banco estadounidense Wells Fargo (NYSE:WFC) informó de una caída de las ganancias, con más dinero reservado para cubrir los préstamos dudosos.

* Esto sigue a las cifras relativamente débiles de JPMorgan (NYSE:JPM) y Morgan Stanley (NYSE:MS).

* Los datos de las ventas minoristas de Estados Unidos del viernes mostrarán cómo reaccionan los consumidores a la subida de las tasas y a los signos de un menor crecimiento.

* Los rendimientos de los bonos del Tesoro bajaban entre dos o tres puntos básicos en toda la curva, mientras que los rendimientos a dos años se mantenían firmemente por encima de los de la deuda a 10 años, una inversión de la curva que suele presagiar una recesión.

* En Europa, los rendimientos alemanes a 10 años caían 11 puntos básicos a 1,071%, su nivel más bajo desde el 31 de mayo. Los costos de endeudamiento de Italia bajaban tras el aumento de 20 puntos básicos del jueves, aunque su prima de rendimiento respecto a Alemania se mantenía cerca de máximos de un mes.

* Los comentarios de los funcionarios de la Reserva Federal hicieron que el índice del dólar se alejara de los máximos de dos décadas, mientras que el euro subía un 0,3%, situándose en torno a los 1,00530 dólares. La moneda única ha caído más de un 1% esta semana, habiendo alcanzado la paridad frente al dólar por primera vez en 20 años.

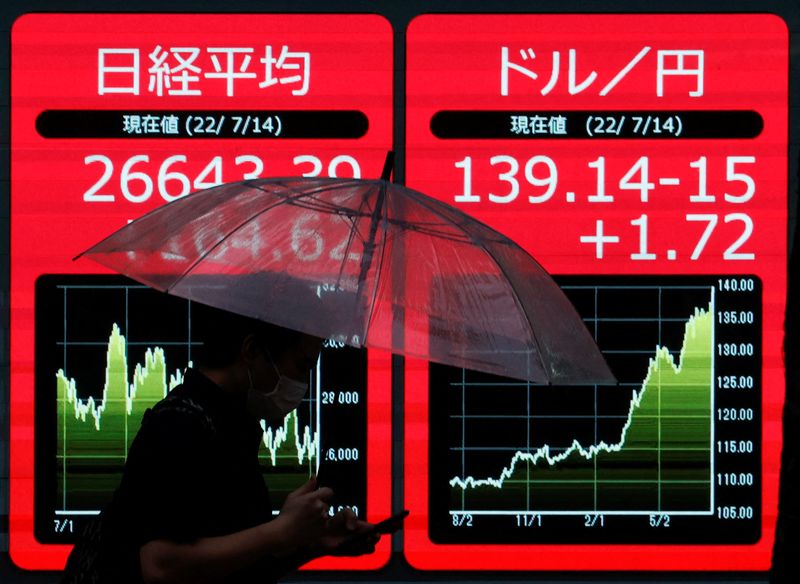

* El yen avanzaba un 0,2%, a 138,8 unidades por dólar, retrocediendo desde mínimos de casi 140 unidades por dólar, niveles alcanzados por última vez en 1998.

* La preocupación por el crecimiento pesaba sobre las materias primas, con los precios del cobre a punto de sufrir su peor pérdida semanal en más de dos años y el crudo Brent, que cotiza a 101 dólares el barril, con una caída de más del 5% esta semana.

(Reporte adicional de Tom Westbrook en Singapur y Yoruk Bahceli en Londres; Editado en Español por Ricardo Figueroa)